——2017 年4 月财新中国制造业PMI 分析制造业进一步转弱

2017年4月,财新中国制造业PMI录得50.3,比上月下跌0.9,制造业压力逐渐显现。4月财新中国服务业PMI录得51.5,较上月下跌0.7,为去年5月以来最低。3月财新中国综合产出指数录得51.2,较上月下跌0.9,为去年6月以来最低水平。

制造业进一步转弱

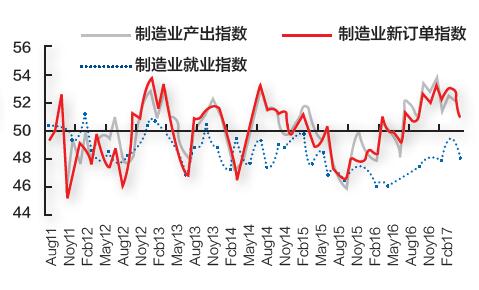

2017 年4 月财新中国制造业PMI 录得50.3,比上月下跌0.9,为去年9 月以来最低水平。分项中,产出指数、新订单指数均下跌至去年9 月以来最低,就业指数下跌至1 月以来最低。虽然今年一季度GDP 同比增速高达6.9%,3 月工业增加值季调环比为两年半以来最高水平,但从4 月财新PMI 来看,这种高增速显然无法持续。考虑到一季度企业受工业品价格上涨的驱动,补库存持续,加之一季度出口状况显著好转,工业生产规模扩大确在情理之中。但制造业企业倾向于“以销定产”,4 月较弱的产出和订单状况将会显著影响企业后续投资。

4 月新出口订单指数较上月明显下滑,远不及一季度平均水平。回顾3 月的情况,经季调后的进口、出口同比增速皆达到近四年最高水平。然而,细看3 月的数据就会发现,这可能只是个短暂的反弹。主要原因在于:其一,3 月除欧元区制造业PMI 进一步改善,美国和日本制造业PMI 均显著回落,显示主要国家经济回暖的基础尚不牢固,且欧洲政局动荡的风险始终是其制造业复苏的一个潜在威胁;其二,与中国出口相似的韩国、台湾、越南,3 月出口增速均显著回落,印证全球经济复苏尚不十分强劲;其三,3 月波罗的海干散货指数(BDI)持续攀升,月底时曾创下近两年多来新高,3月出口数据的强势即与此相关,但此后B D I 指数震荡下行,意味着全球贸易复苏的力度有限。4 月出口依然会保持正增长,但肯定不会再有3 月的靓丽表现。

4 月采购库存指数回升至扩张区间,但产成品库存指数依然连续第四个月收缩,厂商补库存意愿继续下降,制造业可能已经开始从主动补库存向被动补库存转变。虽然3 月工业产成品存货增速高达8.2%,但PPI 累计同比开始放缓,反映出本轮工业补库存或已近尾声。本轮工业补库存与PPI 的趋势性回升密切相关,而纵观过去几轮与价格有关的补库存周期(包括2005 年、2008 年、2012 年),库存增速向下的拐点几乎无一例外地与PPI 累计同比向下的拐点同步。4月PPI 增速或将出现回落,工业库存增速的下行拐点或将在二季度出现。

在过去的一年中,企业补库存的重要动力源自利润改善,这又得益于价格的快速攀升。然而,企业利润的复苏呈现出显著的差异性,上游行业

利润改善的幅度远超中游和下游,利润从上至下的传导也并不通畅。4 月财新PMI 分项中,厂商投入价格指数和出厂价格指数均继续下跌,这代未来依靠涨价带动利润好转和库存增加将难以为继。3 月上游行业利润增速已经明显回落,部分上游挤出的利润进入中下游,然而,整体利润增速已经较2 月的高点下降。进入二季度,这一下降的趋势或将进一步确立。

4 月财新中国制造业PMI 各项数据均没有乐观的表现,随着工业品价格的继续回落和企业主动补库存结束,加上持续收紧的信贷政策以及不断强化的金融监管,制造业可能呈现出趋势下行的格局。

统计局PMI 开始回落

4 月,国家统计局制造业PMI 为51.2,比上月回落0.6 个百分点,继续位于扩张区间;非制造业商务活动指数为54.0,比上月回落1.1 个百分点,非制造业延续扩张态势,增速有所放缓。统计局PMI 在4 月开始双双回落,与财新中国PMI 的表现较一致。而财新中国PMI 早在3 月就已经开始回落,二者之间的滞后可能是因为统计局的样本中包括了更多的大型国有企业。随着国有企业利润增速的下行,统计局PMI 大概率也会延续下行走势。

分企业规模看,大型企业PMI 为52.0,低于上月1.3 个百分点,继续保持在扩张区间;中型企业PMI 为50.2,比上月回落0.2 个百分点;小型企业PMI 为50.0,连续两个月上升,高于上月1.4 个百分点,升至临界点,为近两年来的高点。从分类指数看,在构成制造业PMI 的五个分类指数中,生产指数、新订单指数和供应商配送时间指数高于临界点,原材料库存指数和从业人员指数低于临界点。大型企业PMI 的回落属于意料之中,经济增长的结构性失衡状况或会逐渐改善。

经济下行的拐点到了吗?

2017 年4 月, 财新中国PMI 和统计局PMI 显示的经济走向较为一致,中国经济增速或将从一季度的6.9% 高位逐渐回落。暂不谈房地产相关消费和汽车消费能否再度拉动今年的消费增速,也不考虑出口复苏的持续性,单从投资方面看,经济下行压力较大。一季度制造业投资的反弹支撑了整体投资,房地产投资得益于新开工的增加而维持在高位,基建投资却有所回落。需要警惕的是,住宅投资增速显著上行的同时,商业地产投资增速大幅回落。办公楼投资骤降,不仅是因为其对政策的敏感性,也反映出实体企业的活跃度下降。同时,信贷政策的收紧,或将继续压制开发商资金链,3 月开发商利用外资增速大幅跃升,部分反映了信贷收紧的影响。与此同时,高层大力推动的金融去杠杆和强监管,都会对复苏基础尚弱的制造业造成打压,虽然这些政策长期利好于金融和经济,但也会带来短期阵痛。4 月经济数据给二季度开了个坏头,这是否就是经济开始掉头向下的拐点,尚不可知,但我们确实看到了下行的压力。如果当前的政策继续维持不变,下行的拐点可能比我们想象中来得更快。