2022年上半年,国内疫情散发多发,部分机床工具行业企业集中的地区疫情比较严重,企业生产经营受到很大冲击,行业供应链也受到很大影响。但机床工具行业克服了疫情影响等不利因素,整体取得了相对较好的经营成果。机床工具行业上市公司,作为行业内的优质企业和典型企业,可从一个侧面展现行业的运行状态。

本文从各上市公司2022年半年报入手,汇总分析重点监测的行业上市公司的运行情况。

一、概况

根据本行业产品特征,我们对国内上市公司的机床工具产品收入在总收入中的占比情况进行了梳理分析,甄选了行业特征比较突出的57家企业作为行业上市公司的重点监测和分析的对象。2022年上半年较2021年增加1家(新上市),减少1家(退市),总数保持不变。这57家上市公司中,深交所主板23家,创业板20家;上交所主板6家,科创板8家。

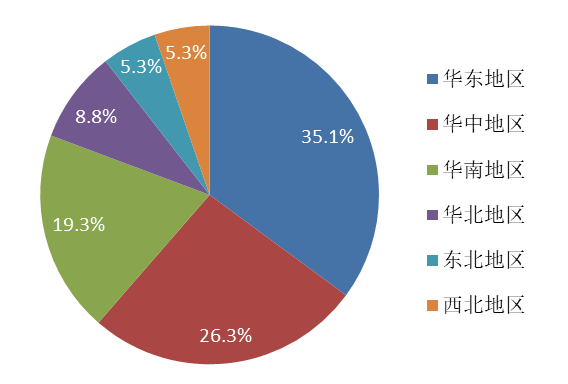

从行业上市公司的地区分布来看,华东地区居首,占35.1%;华中地区其次,占26.3%;华南地区第三,为19.3%。具体分布情况如图1所示。

行业上市公司地区分布情况

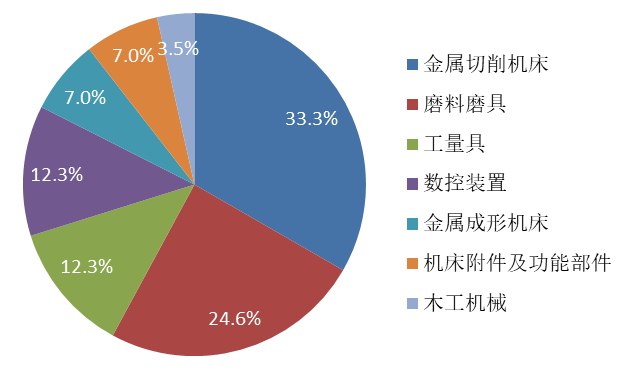

从行业上市公司的细分行业分布来看,金属切削机床行业居首,占33.3%;磨料磨具行业其次,占24.6%;工量具和数控装置均占12.3%;金属成形机床和机床附件及功能部件均占7.0%。具体行业分布情况如图2所示。

行业上市公司细分行业分布情况

二、行业上市公司主要财务指标情况

1.资产负债情况

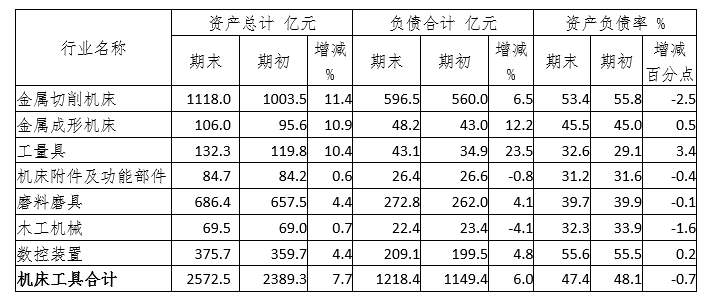

截至2022年上半年末,重点监测上市公司的资产总计为2572.5亿元,较年初增长7.7%。负债合计为1218.4亿元,较年初增长6.0%。资产负债率为47.4%,较年初下降0.7个百分点,较年初增长的企业占52.6%,下降的企业占47.4%。各分行业的资产负债情况见表1。

各分行业资产负债情况表图片

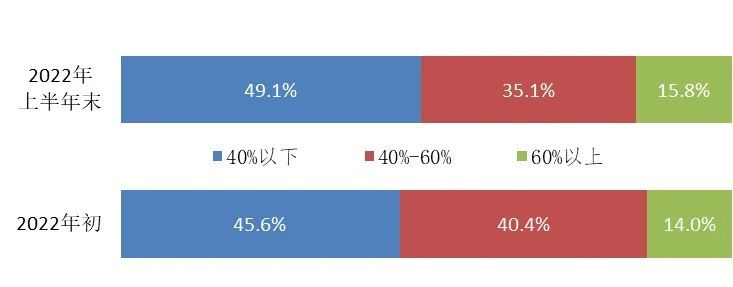

从分布情况看,资产负债率在40%以下的企业占比为49.1%,较年初增长3.5个百分点;介于40%-60%之间的企业占比为35.1%,较年初下降5.3个百分点;高于60%的企业占比为15.8%,较年初增长1.8个百分点,其中有一家企业超过100%。整体呈现出两头扩展、中间收窄的变化。资产负债率的整体分布情况见图3。

资产负债率分布情况

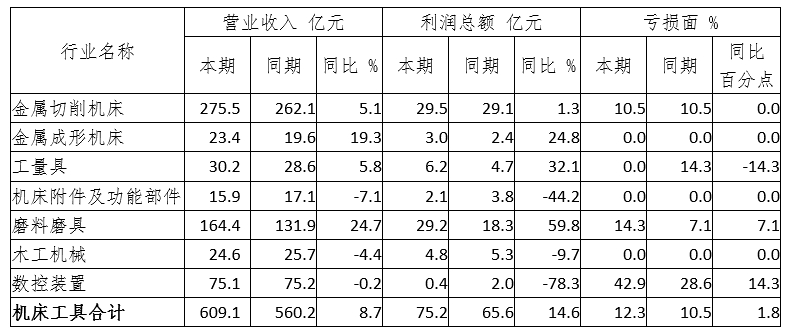

2.收益情况

2022年上半年,重点监测的上市公司实现营业收入609.1亿元,同比增长8.7%。其中39家企业同比增长,占68.4%;18家企业同比下降,占31.6%。

实现利润总额75.2亿元,同比增长14.6%。其中32家企业同比增长,占56.1%;25家企业同比下降,占43.9%。

2022年上半年的亏损面为12.3%,同比扩大1.8个百分点。

各分行业的收益情况见表2。

各分行业收益情况表图片

3.效益情况

2022年上半年,重点监测上市公司的利润率(利润率=利润总额/营业收入)为12.3%,同比增长0.6个百分点。其中25家企业同比增长,占43.9%;32家企业同比下降,占56.1%。

毛利率为27.9%,同比下降0.3个百分点。其中21家企业同比增长,占36.8%;36家企业同比下降,占63.2%。

各分行业的利润率和毛利率情况见表3。

各分行业效益情况表图片

从利润率的分布来看,2022年上半年利润率在0%以下的企业占比为12.3%,较上年同期扩大1.8个百分点;位于0-10%之间的占比为28.1%,同比下降3.5个百分点;位于10%-15%之间的占比为12.3%,与上年同期持平;位于15%以上的占比为47.4%,同比扩大1.8个百分点。整体分布略往两头的区域扩展。利润率的整体分布情况见图4。

行业上市公司利润率分布情况

2022年上半年,加权平均净资产收益同比增长的企业有20家,占35.1%;同比下降的有37家,占64.9%。从具体分布来看,0%以下的企业占比为12.3%,同比扩大1.8个百分点;位于0-10%之间的占比为77.2%,同比扩大1.8个百分点;位于10%-15%之间的占比为7.0%,同比下降3.5个百分点;位于15%以上的占比为3.5%,与上年同期持平。整体略往左侧偏移。加权平均净资产收益的整体分布情况见图5。

图5 加权净资产收益率分布情况

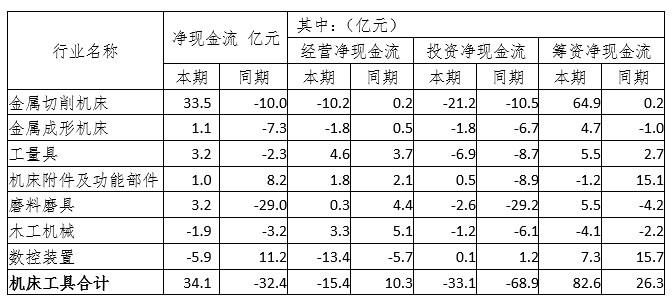

4.现金流情况

2022年上半年,重点监测的上市公司经营活动产生的现金流表现为净流出,流出净额为15.4亿元;投资活动产生的现金流表现为净流出,流出净额为33.1亿元;筹资活动产生的现金流表现为净流入,流入净额为82.6亿元。

各分行业的现金流情况见表4。

表4 各分行业净现金流情况表

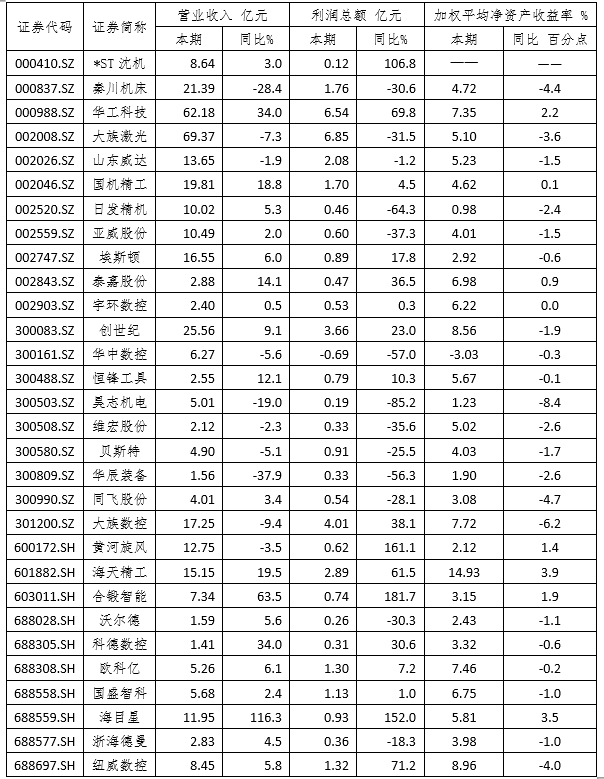

三、部分上市公司2022年上半年运行情况

以下我们选择部分关注度较高的行业上市公司,介绍一下主要指标情况。

表5 部分上市公司主要经济指标

(数据来源:各上市公司2022年半年度报告)

四、2022年上半年上市公司总体运行情况评价

2022年上半年,重点监测的行业上市公司营业收入、利润总额和利润率等主要指标同比都保持增长,运行情况明显好于机床工具行业整体水平。增长的动力主要来源于新能源汽车和动力锂电池等领域的高速发展,以及光伏和半导体等领域的需求增长。

2022年上半年,重点监测的行业上市公司中,营业收入同比增长的企业占比68.4%,利润总额同比增长的企业占比56.1%,利润率同比增长的企业占比43.9%,毛利率同比增长的企业占比36.8%,加权平均净资产收益率同比增长的企业占比35.1%。下游投资需求因疫情和经济形势的不确定性而受到抑制,能源、原材料价格在国际大宗商品价格上涨的带动下普遍上涨,需求不足和成本上升的双重挤压,也明显加剧了行业上市公司的运行压力。

综合各方面情况判断,全年机床工具行业运行压力仍然较大。但随着各级政府稳增长和保市场主体各项政策措施的落实,行业总体上呈企稳回升趋势明显。作为行业企业中的优质群体,重点监测的行业上市公司定将抓住机遇,克服压力,降本增效,带动整个行业稳健前行。