能够拉动国产机床加速进口替代,并且带动我国从“机床大国”走向“机床强国”的产业需要具备三大要素:具备全球竞争力的优势产业、对高端机床需求要有一定规模、国产机床能够部分满足产业需求,三者缺一不可。我国新能源车销量及风电新增装机量全球占比均超过50%,在全球范围内处于领先地位;我们测算2023-2024年新能源产业需求占国产机床产值比约11%,拉动效应明显;国内机床厂紧抓产业趋势,迅速布局,推出新能源专用机型。在新能源产业带动下,高端机床国产替代进入加速期。

核心观点

新能源车催生新加工需求,间接打破海外基于场景的深刻理解而构筑的壁垒

基于应用场景的深刻理解而构筑的效率、可靠性壁垒也是机床的Know-how所在。汽车产线生产节拍很快,对设备效率的要求非常高。燃油车时代德国、日本机床厂依托于对汽车产线的深刻理解和丰富经验,构筑了非常重要的效率壁垒。新能源车中“三电”系统及新技术、新材料、新结构的应用对机床行业提出了很多新的需求,间接削弱了海外机床厂在汽车行业的效率壁垒。且国内机床厂的需求响应速度及服务优势更有助于国产机床在快速迭代的新能源领域弯道超车。

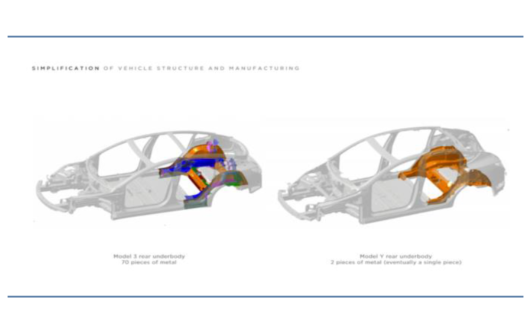

新能源车轻量化带来结构件一体化,对效率的诉求提升了五轴的需求

五轴加工中心在有多个加工面的复杂结构件加工中有很强的效率优势。新能源车轻量化带来的结构件集成化、大型化趋势导致零部件有多个加工面。五轴加工中心的效率优势可减少设备投资数量从而避免了因单价提升带来的产线投资额提升,同时,更少的设备可节省场地及人工成本,推动五轴加工中心在大型复杂结构件加工中快速渗透。目前,五轴加工中心已应用于新能源车一体压铸后底板、前后副车架、减震塔等结构件,随着轻量化的持续推动,五轴加工中心有望在更多场景实现渗透。

新能源车制造工艺仍持续迭代,由渗透率倒推产线投资增速放缓言之过早

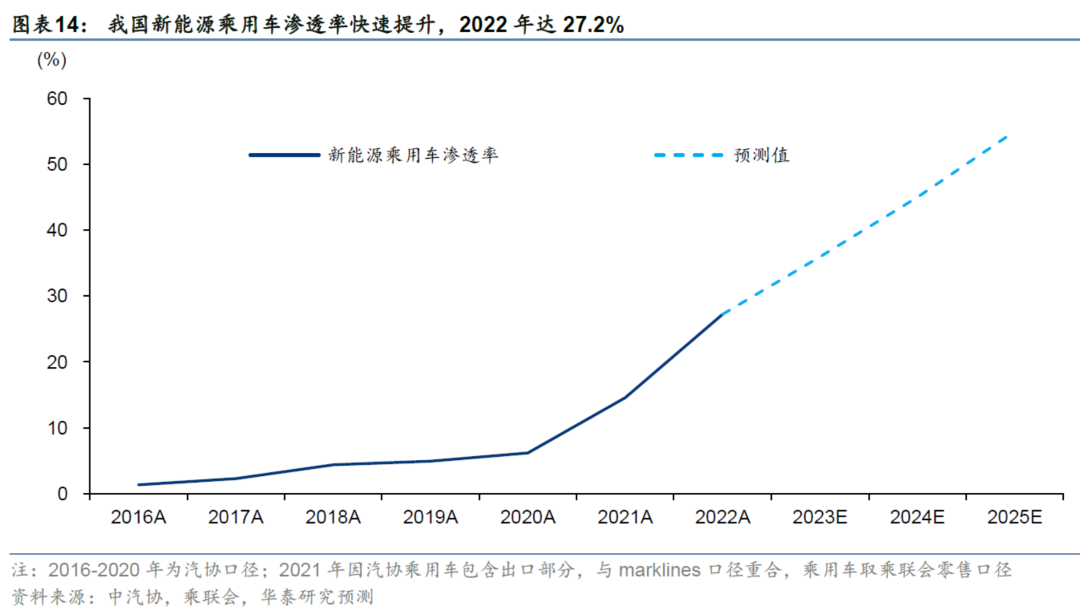

2022年我国新能源乘用车渗透率约27.2%,根据华泰电新2022/12/24发布的《钠离子电池之二:产业生态渐露雏形》,2025年预计可达55%。市场担忧随着渗透率提升,新能源车销量增速下降,对应新投产线增速放缓,进而影响对机床的需求。新能源车轻量化诉求大量增加了铝材的应用;一体化压铸颠覆了“冲压-焊接”的传统制造工艺;CTP、CTC、CTB等技术的应用极大的改变了传统汽车底盘生产工艺。以上新材料、新技术、新结构的大量应用,均对新能源车制造工艺提出了新的要求,而机床行业需为此做出的调整将越来越多。在成熟工艺推广之前由渗透率倒推产线投资放缓言之过早。

风险提示:新能源车销量增长不及预期;核心零部件进口受限;新技术应用导致新能源车金属切削机床需求大幅减少。

正文

全球领先的新能源产业拉动国产机床进口替代加速

能够拉动国产机床加速进口替代,并且带动我国从“机床大国”走向“机床强国”的产业需要具备三大要素。首先,国内该产业在全球范围内要有相对优势;其次,该产业对机床的需求要有一定规模;最后,国产机床公司需要能够部分满足产业需求。我们认为新能源产业具备以上特征,能够拉动国产机床加速进口替代。

在新能源产业带动下,高端机床国产替代进入加速期。根据TrendForce,2022年我国新能源车销量全球占比63%,根据GWEC,2021年我国风电新增装机量全球占比51%,我国新能源产业领先全球;我们测算2023/2024年新能源产业需求占国产机床产值比约11%,拉动效应明显;国内机床厂紧抓产业趋势,迅速布局,推出新能源专用机型。

西学东渐:机床强国均由优势制造业反哺

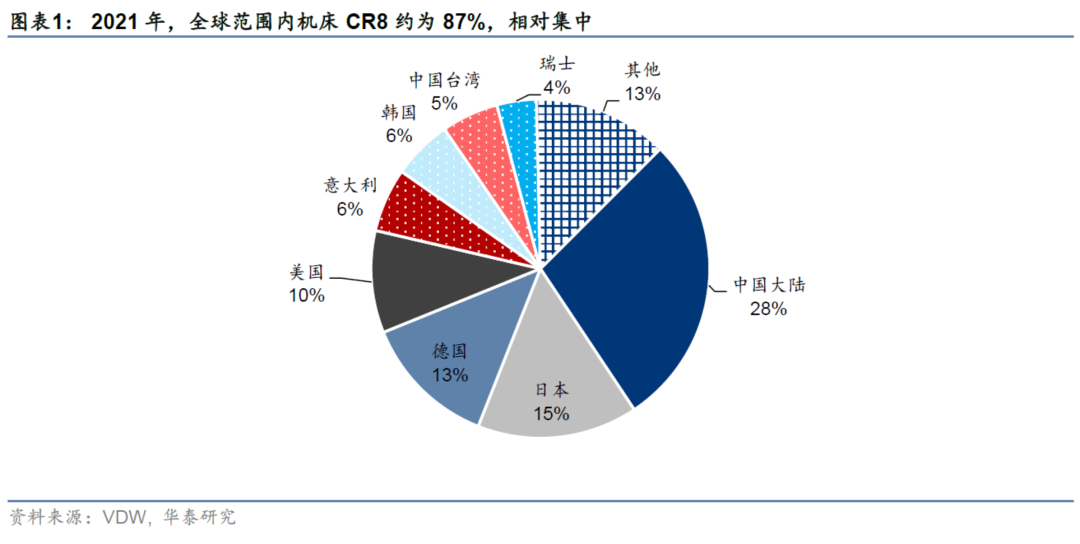

高端机床的生产需要强大的工业体系支撑,2021年,中、日、德在内的8个国家和地区生产了全球87%的机床,集中度较高。机床作为“工业母机”,其生产需要综合设计、铸件、机加工、装配、调试等环节,涉及到多项基础学科,需要强大的工业体系支撑。因此,全球范围内有能力制造高端机床的国家可谓凤毛麟角。根据VDW数据,2021年,中、日、德在内的8个国家和地区生产了全球87%的机床。

机床强国均由优势制造业反哺。复盘机床强国及知名机床公司成功的共性,具备全球竞争力的优势制造业反哺至关重要。德国、日本的汽车产业造就了以通用和效率著称的龙头公司,2020年全球销售额前十的机床公司有8家来自德国、日本;瑞士的钟表和医疗器械产业孕育了超高精度的隐形冠军,比如2021年综合毛利率高达59%的斯达拉格;意大利的航空航天和军工产业反哺了领先全球的大型、重型机床。

新能源有望拉动机床国产替代,从“机床大国”走向“机床强国”

能够拉动国产机床加速进口替代,并且带动我国从“机床大国”走向“机床强国”的产业需要具备三大要素。首先,国内该产业在全球范围内要有相对优势;其次,该产业对机床的需求要有一定规模;最后,国产机床公司需要能够部分满足产业需求。我们认为新能源产业具备以上特征,能够拉动国产机床加速进口替代。

我国新能源产业领先全球,新能源车销量及风电新增装机量全球占比均超过50%

我国新能源车2022年全球市占率约63%,且有望打开海外市场。根据中国汽车工业协会统计,2022年我国新能源汽车持续快速增长,产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,连续8年保持全球第一,自主品牌新能源乘用车国内市场销售占比达到79.9%,同比增长5.4pp。根据TrendForce 集邦咨询统计,2022年,中国和西欧仍为新能源车两大主要市场,但市占率差异再扩大,中国占 63%市场,西欧则为 29%。而且,我国新能源车有望助力我国汽车产业走向全球市场,2022年中国汽车出口突破300万辆,达到311.1万辆,同比增长54.4%。其中新能源汽车出口67.9万辆,同比增长1.2倍。

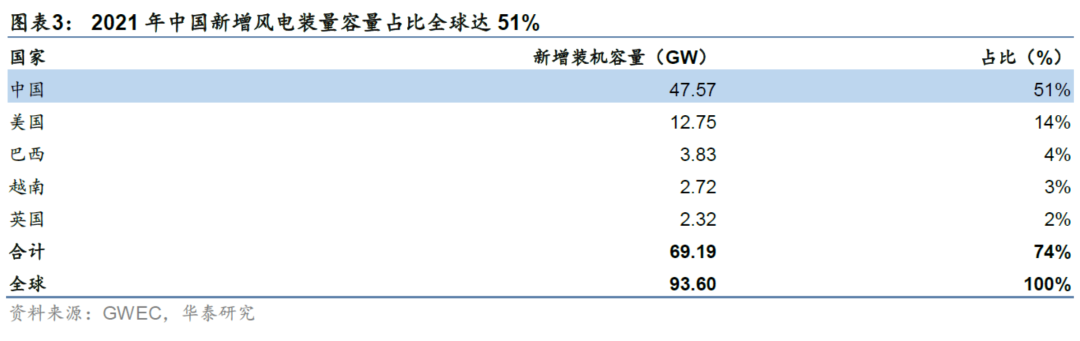

我国风电产业领先全球,2021年中国新增风电装量容量占比全球达51%。根据全球风能理事会(GWEC)发布的《Global Wind Report 2022》,2021年全球新增风电装机容量93.6GW,较2020年下降1.8%,其中陆上风电新增装机容量72.5GW,海上风电新增装机容量为21.1GW。2021年中国新增风电装机容量居全球第一,达到 47.57GW,占全球新增装机容量的51%,其中陆上风机装机容量新增30.67GW,海上风机装机容量新增16.90GW;其次为美国,新增装机容量12.75GW,占比14%,全为陆上风机;巴西和越南紧随其后,分别占全球风电新增装机容量的4%和3%;英国新增装机量2.32GW,占比也达到2%。五大国共计新增装机量69.19GW,占全球新增装机量比重约74%。

我们预计2023-2024年新能源产业需求占国产机床产值比约11%

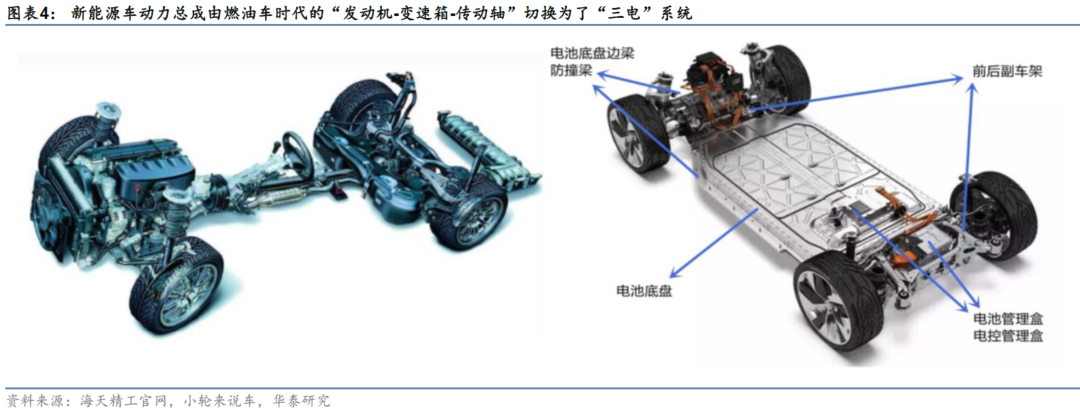

汽车是机床最大的下游应用,汽车电动化将给机床行业带来变革。根据MIR,汽车是数控金属切削机床最大的下游应用,2020年占比约30%。新能源汽车整体架构依然由动力、车身和底盘系统组成,相较于传统燃油车,最主要的变化是动力总成由发动机、变速箱、传动轴等切换至三电系统(电机、电池、电控)。没有内燃机便不再需要发动机缸体、缸盖、曲轴、凸轮轴和连杆等零部件,意味着过去为适应这部分零件构造而衍生出的铣削、钻孔、镗削、螺纹加工、磨削、珩磨等多种复杂的金属切削加工工艺将不再大量使用。

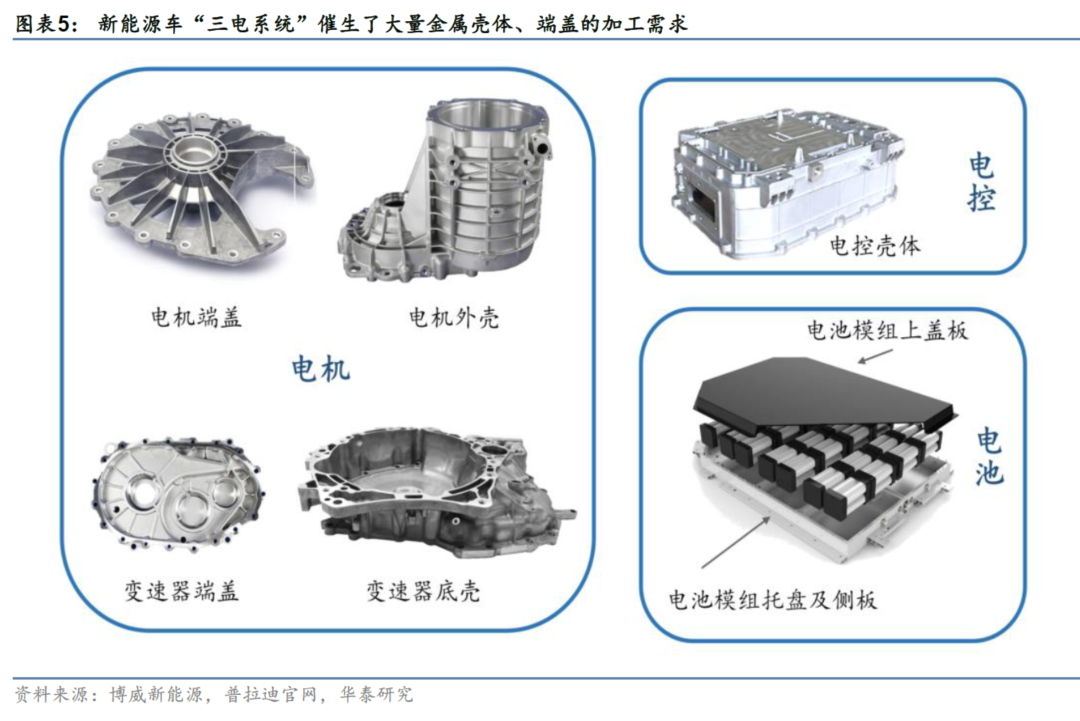

新能源车“三电系统”催生了大量金属壳体、端盖的加工需求。相较于传统燃油车,新能源车动力总成更换为电池、电机、电控三大核心部件,即“三电系统”。电机由上下端盖和壳体组成,电池成组后也需要壳体保护和金属散热系统,而电控组件也需要壳体来保护。所以,新能源汽车的制造,需要大量的金属壳体加工。具体而言,电机作为新能源车的动力源,加工精度要求较高,需要切削加工部分包括电机端盖、电机内壳、电机外壳、变速器底壳、变速器端盖等部分;“电控”相当于新能源汽车的“大脑”,结构件需要保护内部的集成电路原件且需要具备很强的散热性能,需要切削加工部分主要包括电控箱壳体和电控箱上盖两个部分;“电池”是一台新能源汽车的“心脏”,相比电机和电控,“电池模组”的体积往往更为庞大、系统也更为复杂,电池模组需要切削加工部分包括电池模组托盘及侧板、电池模组上盖板等部分。

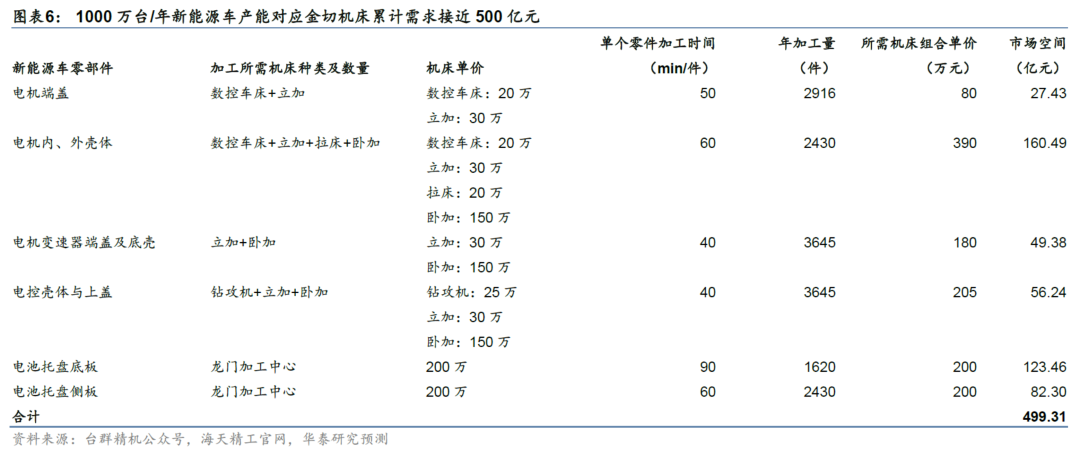

预计新能源车三电系统2025年前机床累计需求接近500亿,2023-2024年需求约100亿/年。壳体加工需要的主要工序包括车基准面、钻孔攻丝、壳体内外部表面处理等,所用机床类型主要包括车床、立式加工中心、卧式加工中心、龙门加工中心、钻攻机及拉床等。根据所需机床类型、零件加工时间,基于以下假设:

1)产线全年工作时间约300天,每天工作12小时;

2)产能利用率75%,良品率90%;

3)2025年新能源乘用车年销量达1000万台(根据华泰电新2022/12/24发布的《钠离子电池之二:产业生态渐露雏形》,2025年乘用车销量预计2442万辆,新能源渗透率预计可达55%,则新能源乘用车销量预计为1343万辆,在保守的情况下预计仍可达1000万辆);

我们测算年产1000万台新能源乘用车产能的三电系统机床累计需求约500亿元。根据乘联会,2022年国内新能源乘用车销量约567万台,假设当前新能源乘用车产能约为600万台/年,则2025年以前新投产线机床需求约200亿元,对应2023-2024年需求约100亿/年。

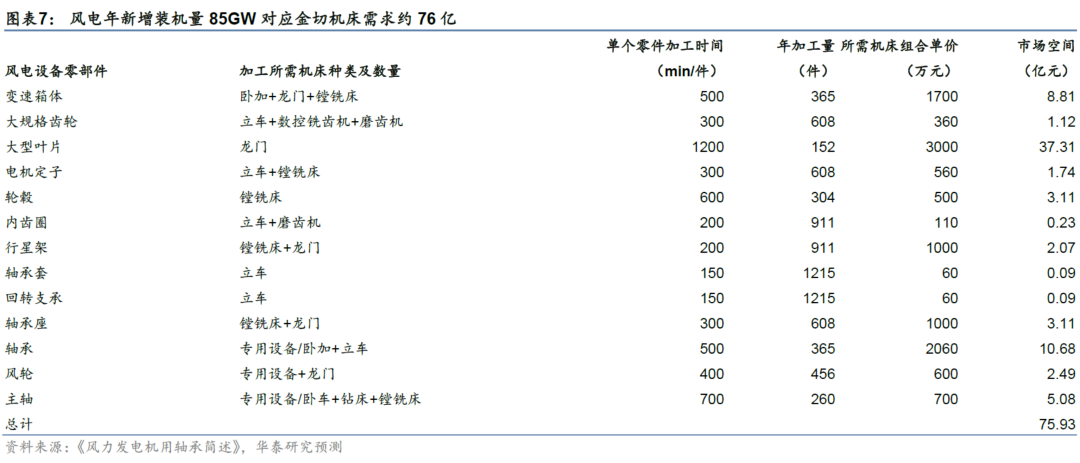

风电领域所需机床主要为重型、大型机床,预计2025年前机床累计需求约76亿,2023-2024年需求约15亿/年。风电朝着大型化方向发展,单机容量不断提升,其对机床的需求也多为重型、大型机床。风机中需要金属切削加工的部件主要为变速箱体、齿轮、叶片、电机定子、各式轴承等。根据所需机床类型、零件加工时间,基于以下假设:

1)产线全年工作时间约300天,每天工作15小时;

2)产能利用率75%,良品率90%;

3)若2025年风电装机量达85GW,单机容量4.5MW(根据CWEA预测,2025年中国风电新增装机容量85GW;根据CWEA,2021年,陆上风电单机容量为3.1MW,海上风电单机容量为5.6MW,考虑到风机大型化趋势,假设2025年平均单机容量为4.5MW);

我们测算85GW/年新增装机对应产能机床累计需求约76亿元。根据CWEA,2021年国内风电新增装机容量47.57GW,2022年为37.63GW,考虑到政策对库存的影响导致装机量波动,假设当前产能对应年装机量约为50GW,则未来新投产线机床需求约31亿元,对应年需求约15亿。

我们测算2023-2024年新能源产业需求占国产机床产值比约11%。综上,预计2023-2024年我国新能源车产业机床需求约100亿/年,风电产业机床需求约15亿/年,合计约115亿/年。根据VDW,2021年我国机床产值约1024亿元人民币,机床行业与宏观经济息息相关且有一定周期性,假设2025年前我国机床行业产值维持1000亿/年,则新能源需求占机床产值比例约11%,拉动效应明显。

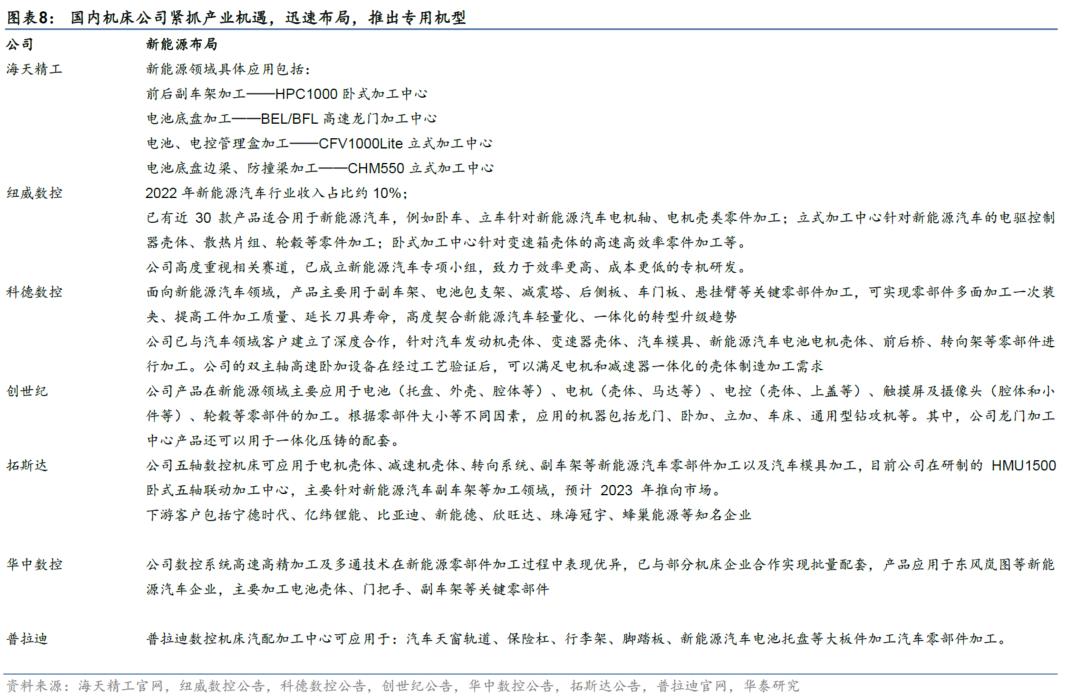

国产机床紧抓产业机遇,迅速布局,推出专用机型

新能源车时代国产机床紧抓产业趋势,正式入局。燃油车时代国产机床很难切入汽车产业链,新能源领域出现的零件以及所对应的工艺较新,将国产设备和进口设备拉至同一起跑线,寻求新的加工方案。国产机床领军企业,以及民营机床中坚力量,均针对新能源产业推出专用机型,抢占市场。

新能源机床需求可持续,国产机床响应速度优势有望加速替代

关于新能源产业机床需求,市场有几个常见的问题:

1)燃油车时代汽车产业链多为海外机床,国产机床很难切入,为什么新能源车时代国产机床开始正式入局?

2)新能源车产线是否需要五轴机床?

3)随着新能源车渗透率提升,未来新产线投资增速放缓,对机床的拉动效应是否具有持续性?

新能源车催生新加工需求,间接打破海外基于场景的深刻理解而构筑的壁垒

一方面新能源三电系统对机床的需求没有燃油车动力系统高端;一方面新兴需求间接打破了海外机床基于应用场景的深刻理解而构筑的壁垒。燃油车动力总成中大量核心零部件需要高速运动,对机加工精度及表面质量要求很高,而三电系统中电池、电控核心结构件无需高速运动,总体而言对高端机床的需求有所减少。新能源车中“三电”系统及新技术、新材料、新结构的应用对机床行业提出了很多新的需求,间接削弱外机床厂在汽车行业的效率壁垒。

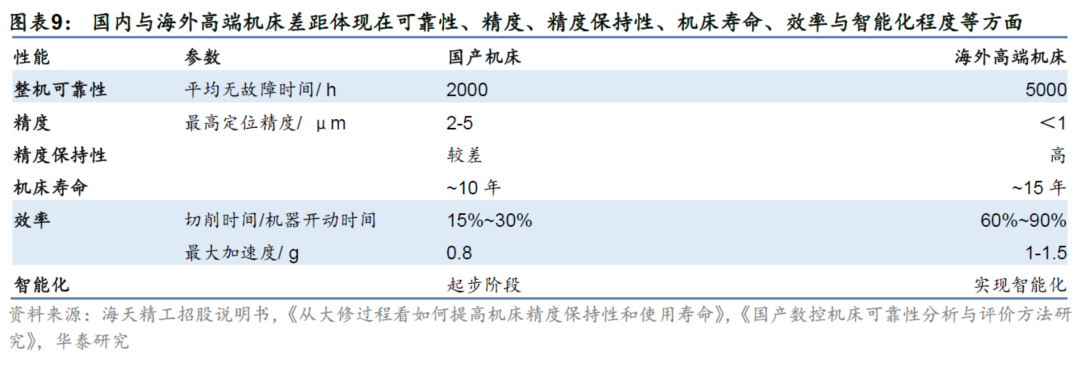

基于应用场景的深刻理解而构筑的效率、可靠性壁垒也是机床的Know-how所在

高端机床的Know-how最终体现在机床的精度、可靠性、效率等方面,其中对应用场景的深刻理解也是Know-how所在。高端机床的优势体现在精度、精度保持性、可靠性、机床寿命、效率与智能化程度等方面,而机床的Know-how就体现在对设计、铸件、机加工、装配、调试等各项细节的把控来提升机床整体的精度、效率、可靠性等;以及基于对应用场景的深刻理解从零部件选型开始对效率的极致追求。

汽车行业对机床效率要求很高,而德、日机床基于对汽车行业的深刻理解构筑了很高的效率壁垒。汽车产线生产节拍很快,对设备效率的要求非常高。燃油车时代德国、日本机床厂依托于对汽车动力总成产线的深刻理解,和在该领域积累的丰富经验,其定制化机床效率非常高,这也是德国、日本机床厂在汽车行业最重要的壁垒之一。

新技术、新材料、新结构的应用催生新的加工需求,间接打破了海外长期积累的效率壁垒

汽车电动化导致汽车行业对高端金属切削机床的需求有所减少。新能源车动力总成的变化颠覆了其对机床的需求,燃油车时代发动机、变速箱中大量核心零部件需要做高速旋转或往复运动,对机加工精度及表面质量要求很高,而三电系统中电池、电控核心结构件无需高速运动,其对机床的需求与燃油车动力总成发生了非常大的变化。总体而言,其对高端金属切削机床的需求有所减少。

新能源车中“三电”系统及新技术、新材料、新结构的应用对机床行业提出了很多新的需求,间接削弱了海外机床厂在汽车行业的效率壁垒。新能源车“三电”系统涉及大量壳体、端盖的加工,该类需求在过往的汽车行业并未大量出现,因而海外机床厂并未有经验带来的效率优势。且未来随着新技术、新材料、新结构的应用,机床行业需为此做出的调整将越来越多。这间接的消除了海外机床厂通过经验及应用场景的理解构筑的效率壁垒,让国内机床与海外机床站在同一起跑线,而国内机床厂的需求响应速度及服务优势更有助于国产机床在新能源领域弯道超车。

新能源车轻量化带来结构件一体化,对效率的诉求提升了五轴的需求

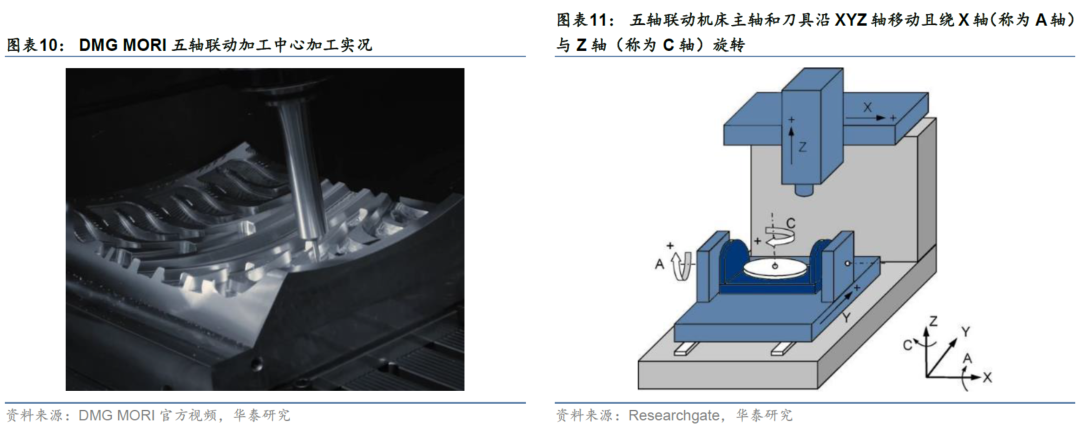

五轴加工中心是加工复杂曲面零件的唯一手段,也是加工多个加工面零件的高效手段。五轴联动加工中心主轴和刀具可沿XYZ轴进行直线运动并可绕A、C轴进行旋转运动,5个联动轴是实现任意角度加工所需要的最少联动轴数,也是实现空间任意曲面加工的必备技术。目前,五轴联动加工中心是加工叶轮、叶片、船用螺旋桨、重型发电机转子、涡轮转子、大型柴油机曲轴等复杂曲面零件的唯一手段,具有不可替代性。另外,五轴加工中心也适用于加工有多个加工面的结构件,常规三轴加工中心在加工多个加工面时,完成一个加工面后需调整工件进行下一个加工面的加工,反复装夹占用大量时间且需要更多人力,而五轴加工中心一次装夹即可完成多个加工面,节省装夹时间,提高效率并可节约人力成本。

机床销售电话:15910974236

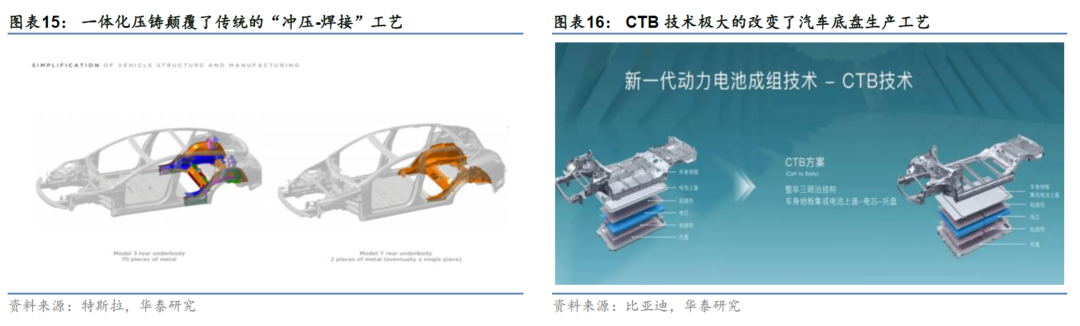

新能源车轻量化带来的结构件集成化、大型化趋势导致零部件有多个加工面。新能源车轻量化一方面可提效降本、增加续航里程,一方面有助于节能减排,而零部件集成化、大型化则可满足轻量化的需求。在此背景下,特斯拉将一体化压铸工艺引入了新能源车生产。而大型零部件往往有多个加工面,比如副车架、一体化压铸后底板、减震塔要与多个方向的零部件连接,有多个加工面需要加工。

五轴加工中心的高效率推动其在一体化压铸后精加工环节应用。以一体化压铸后底板为例,压铸成型后,需要机床进行去飞边、去毛刺、注射孔清洗、钻孔、攻丝等精加工,而一体化压铸后底板大型化,涉及多个加工面,五轴加工中心效率高,所需配套机床数量更少。五轴加工中心单价比三轴加工中心高50%-200%,效率高出三轴加工中心50%以上。假设五轴加工中心单价是三轴加工中心的2倍,效率是三轴加工中心的180%,则使用五轴加工中心的总投资是三轴加工中心的111%,考虑到更高的效率可以使用更少的设备来节省场地及人工成本,五轴加工中心有望替代三轴加工中心。

新能源车制造工艺持续迭代,由渗透率倒推产线投资增速放缓言之过早

市场担忧随着新能源车渗透率提升,未来新产线投资增速放缓,影响对机床需求。根据乘联会数据,2022年我国新能源乘用车渗透率约27.2%,随着新能源车产品力提升、用户认可度提高,目前依然处在渗透率快速提升的阶段,根据华泰电新2022/12/24发布的《钠离子电池之二:产业生态渐露雏形》,2025年国内新能源乘用车渗透率约55%。市场担忧随着渗透率提升,新能源车销量增速下滑,对应新投产线增速放缓,进而影响对机床的需求。

新能源车制造工艺持续迭代,由渗透率倒推产线投资增速放缓言之过早。经过百年发展,燃油车产线形成了非常成熟的“冲-焊-涂-总”制造工艺,不同汽车品牌产线均基于此成熟工艺定制开发。而新能源车轻量化的诉求大量增加了铝材的应用;一体化压铸的工艺颠覆了“冲压-焊接”的传统制造工艺;CTP(Cell To Pack)、CTC(Cell To Chassis)、CTB(Cell To Body)等技术的应用极大的改变了传统汽车底盘生产工艺。以上新材料、新技术、新结构的大量应用,均对新能源车制造工艺提出了新的要求,而机床行业需为此做出的调整将越来越多。

国内机床厂的响应速度优势在新能源车制造工艺快速迭代的背景下有望助力机床国产替代加速。可以预见的是,未来新能源车制造工艺中会持续引入新材料、新技术、新结构,以满足新能源车提效、降本的诉求。而机床作为汽车生产线重要设备,需要快速响应以满足下游客户不断迭代的制造工艺,国内机床厂的服务优势有望助力国产机床进口替代加速。

风险提示

1)新能源车销量增长不及预期:新产线投资与机床需求密切相关,若新能源车销量增长不及预期,整车厂放缓新产线投资,则会影响机床需求。

2)核心零部件进口受限:目前我国高端机床数控系统、传动系统等核心功能部件依赖进口,若国际局势发生变化导致贸易摩擦加剧,核心零部件进口可能受阻,部分零部件国内短期难以找到替代供应商,会对行业发展形成冲击。

3)新技术应用导致新能源车金属切削机床需求大幅减少:新能源车制造工艺仍持续迭代,市场参与者均在积极探索新材料、新技术、新结构在新能源产业的应用,若未来新技术导致金属切削机床需求大幅减少,则会对行业发展造成不利影响。