机床工具行业产销增速仍在两位数上快速增长,1-8月工业总产值同比增长42.2%,产品销售收入同比增长44.1%,进出口较2009年同期均有了大幅度增长,出口但还未恢复到2008年同期水平,金融危机还在深刻地影响机床工具行业出口。

一、1-8月行业主要经济指标完成情况及进出口统计

1. 机床工具行业主要经济指标完成情况

累计完成工业总产值3 3 6 5 . 4亿元,同比增长42.2%。

产品销售产值3297.4亿元,同比增长43.5%。工业产品销售率达到98.0%,同比提高0.9个百分点。

实现利润205.7亿元,同比增长73.8%;产值利润率为5.7%,同比提高1.3个百分点。

累计固定资产投资完成额同比增长17.7%,同比降低28.7个百分点。

2. 主要小行业经济指标完成情况

(1)金切机床行业

金切机床行业工业总产值787.4亿元,同比增长35.5%。

金切机床产量为475648台,其中,数控机床产量达到135894台,同比增长分别为31.8%和65.4%。

金切机床行业实现利润45.4亿元,同比增加16.9亿元;产值利润率为5.8%,同比提高0.9个百分点。

(2)成形机床行业

成形机床行业工业总产值248.6亿元,同比增长42.4%。

成形机床产量为174519台,其中,数控机床产量达到8498台,同比增长分别为28.6%和21.5%。

成形机床行业实现利润13.2亿元,同比增加7亿元;产值利润率为5.3%,同比提高1.7个百分点。

3. 机床工具产品进出口情况

机床工具产品累计进口已创历史新高,达到95.4亿美元,同比增长51.0%。其中,金属加工机床进口56.2亿美元,同比增长41.7%。

机床工具产品出口44.0亿美元,同比增长50.1%;其中,金属加工机床出口11.6亿美元,同比增长.30.1%。尚未达到金融危机之前水平。

二、行业经济运行分析

1. 产销情况

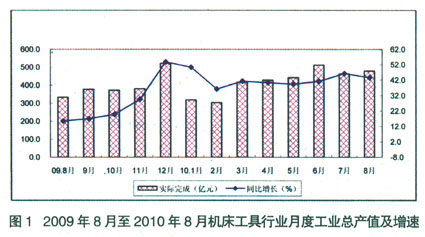

生产分析:上半年机床工具行业工业总产值持续高速增长。月度数据显示,2月之后,各月产值都稳定在超过400亿元。最近13个月机床工具行业工业总产值具体完成情况见图1。

机床工具大行业中,只有工量具及量仪、金切机床、木工机械三个小行业的工业总产值同比增速低于行业平均水平,分别为33.5%、35.5%和38.9%。其他五个小行业增速均高于行业平均水平,增速最高的是机床附件,达到了50.0%,以后依次为磨料磨具、铸造机械、其他金属加工机械、金属成形机床小行业。

自2009年8月至2010年8月,金切机床小行业月度工业总产值同比增速连续保持正增长,已显示出稳定上升趋势。最近13个月月度工业总产值完成情况见图2。

从工业总产值指标看,全国机床工具行业1-8月达到42.2%的增长,并且8月份当月增长速度达到43.6%,高于1-8月平均增速,增长仍然强劲。但我们认为这种强劲势头不会持续保持,增长势头将逐渐回落。

(1)累积需求量基本释放。2010年一季度市场的需求累积爆发,其能量已经大部分释放,虽然还有些需求尚未满足,特别是交货期较长的数控产品,还处于交货高峰和订货峰期,对今后四个月的产值增长还会有一些影响,但其影响度已经明显衰减,而且由于2010年大多数企业经济运行情况较好,为保证企业持续发展,预计往年年末突击“翘尾”的现象不会很严重。

(2)国际市场需求降低。受金融危机影响,国际市场虽然也已触底反弹,但力度不大,对我国机床工具的出口还是带来不小的影响,一是出口量有所减少,二是出口平均单价有所降低,其结果必然影响产值的增长。

(3)受2009年基数影响。2009年四季度机床工具总产值有所回升,9-11月份均在370亿元以上,而且2009年12月份当月产值高达五百多亿,必然对2010年的同比增长会有所影响,所以2010年四季度工业总产值增长幅度可能明显低于前三季度的累计增幅。

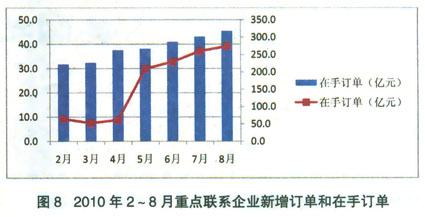

市场分析: 产品销售收入的走势基本与工业总产值走势一致,仍然处于高位运行状态。这是年初市场累积爆发的必然结果。1-8月全国机床工具行业产销率已高达98%,同比增加0.9个百分点,环比增加了0.7个百分点,说明高企的产值已经迅速转化为产品销售收入。但值得注意的是,在全行业起着风向标作用的重点联系企业,其产销率同比却出现了负增长,产销率同比降低了0.4个百分点,环比也降低了0.1个百分点;其中重点联系的金切机床行业,产销率无论是同比还是环比,都下浮了0 .1个百分点;此外,从重点联系企业产品库存情况看,也值得关注,至8月末库存产品高达96.6亿元,创前8个月之最,同比增长18.5%,环比增长11.8%。

2010年以来利润总额一直超常增长,全行业1-8月利润总额同比增长幅度高达73.8%。形成的原因分析如下:一是2009年同期基数过低,2009年同期实现利润总额仅为115亿元,与2008年相比降低了12.9%,过低的基数使得2010年的同期增长幅度显得更为突出;二是生产规模大幅度扩大,单台利润随之增加;三是产品销售中普通机床和经济型数控机床的需求量增加,成熟产品的利润和利润保障度相对较高;四是产销率有一定幅度的提高。

2. 产品结构喜忧参半在我行业上半年经济运行分析中,特别提到了产品结构的变化,重点联系企业金属加工机床49.8%的产值数控化率,确实使人感到2010年金属加工机床的产品结构没有明显好转。但是经过分析,我们提出,这种低端产品需求高涨的现象是正常的,也是暂时的。7、8两个月的实际情况证明了我们的判断是正确的,7月份重点联系企业的金属加工机床的产值数控化率已经达51.1%,8月份虽有波动,也达到了50.8%,说明机床产品结构还是朝着正确的方向健康发展。

值得担忧的是, 我国2010年1-8月进口数控金属加工机床3425.8万台,同比增幅达到167.95%,进口金额为46.4亿美元,同比增幅却仅为52.11%,其主要原因是从日本进口的金属加工机床大幅增长,已重新成为我国进口来源第一大国。虽然日本也不乏高水平机床,但总体水平还是低于德国、瑞士等机床制造传统国家,而且进口量与金额的增幅差距,也说明进口产品的档次有所下降。换言之,进口水平略低的机床对我国机床产品结构提升的冲击是明显的,不利于我国机床产品结构的进一步优化。此外,大陆和台湾于6月底签订了《海峡两岸经济合作框架协议》(ECFA),实施早期收获的产品清单中涉及机床工具产品有:数控卧式车床、其他数控车床、数控钻床、控平面磨床、研磨机床等主机产品和成形机床零部件、机械刀具等。从2011年1月1日开始,原产于台湾的上述产品进入大陆将实行减免关税。众所周知,台湾地区的中档机床产品和功能部件已经形成了产业化,其产品品质,甚至产品价格都优于大陆同类产品,而中档机床产品,包括相应的功能部件的产业化,正是大陆机床发展的最薄弱环节,EC F A的签订,势必对大陆机床产业升级的进度带来影响。

所以,我们认为机床产品结构调整是喜忧参半,任重而道远。还需要业内人士为此付出巨大努力,也需要国家给予适当的政策倾斜。

3. 正确对待企业利润

2 0 1 0 年以来机床工具行业利润总额的大幅攀升,固然十分可喜,在上文中我们已对其成因,进行了粗略分析,其中提到原因之一是“产品销售中普通机床和经济型数控机床的需求量增加,成熟产品的利润和利润保障度相对较高”,这是我们必须正视的现实。我们的大部分企业对于生产低档次机床,由于历史相对悠久,产品、工艺成熟,制造要求偏低,设备配置完整,工装系数相对较高,配套环境也较为良好,产品质量、效率的保障度也相对较高,因此,也较容易获得相对较高的利润。但这绝非是长久之计。中高档机床工具产品本应有较高的附加值,也应给企业带来更大的利润空间,但目前对于大多数企业而言,生产中高档机床工具产品的利润反而相对较低,究其原因是我们的规模化程度、产业化程度不够。最大限度地获取利润,无疑是企业的使命之一,但是仅顾眼前利润而忽略长远利益,显然是不明智的。只有在产业结构调整和产品结构调整方面加大投入,使中高档产品尽快形成产业化,才可能保证企业持续发展和取得更大的经济效益。

4. 进出口

出口:1-8月份机床工具出口累计达到44.0亿美元,与上年同期相比有大幅增长,但还未恢复至金融危机前2008年同期水平,相比减少7.8%。

出口数据主要显现以下几个特点:

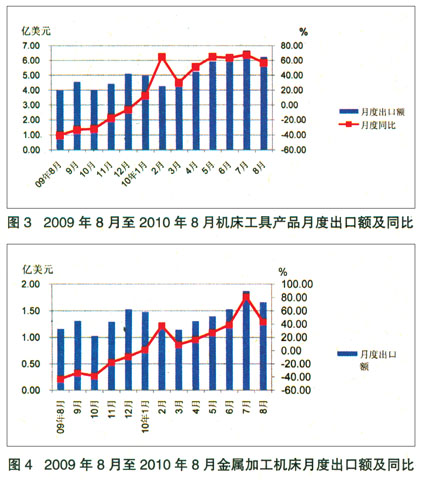

(1)1-8月机床工具出口逐月增长,呈高速增长态势,金属加工机床增速低于机床工具产品增速。最近13个月机床工具产品和金属加工机床月度出口情况见图3和图4。

(2)低档、资源性产品出口占主流。2010年以来,磨料磨具出口额持续高速增长,1-8月累计出口额已达9.5亿美元,与切削刀具和工具成为机床工具产品中出口金额最大的两类产品,占总出口额的44.4%,而金属加工机床仅占机床工具产品出口总额的26.5%。

(3)金属加工机床出口单价下滑。1-8月出口数据显示,金属加工机床,特别是数控金属加工机床单价曾一度下滑严重,降幅接近20%。目前下滑趋势有所抑制,数控金属加工机床平均出口价格同比下降6.9%。下降幅度较大的有数控磨床、数控冲床、数控剪切机床、加工中心、数控冲压机床。

总之,目前机床工具出口额已大幅回升的主要因素是上年基数低,国际市场尚未全面恢复,金融危机对行业的总体出口形势影响还较大,我国出口还主要依靠低附加值产品。受国际市场尚未完全回暖的影响,我国机床工具出口形势不乐观。特别是人民币升值、生产成本增加、出口企业利润大幅缩减,成为行业企业出口面临的最大困难。当今出口已不再强调创汇,而是注重出口产品结构的调整升级。今后长期的出口工作重点是开拓市场、稳固市场、调整产品结构,提升服务能力,注重品牌,提升效益,依靠低价竞争获得市场恐怕难以维持下去。

进口:国内市场需求继续带动机床工具进口大幅增长,1-8月份进口额与危机前的2008年同期相比,已增长15.4%。机床工具进口数据主要有以下几个特点:

(1)机床工具月度进口额虽有波动,但总体处于快速上行通道。由于上年基数较低,7、8两个月金属加工机床月度进口增速均超过100%。机床工具产品和金属加工机床最近13个月的月度进口情况见图5和图6。

(2)数控金属加工机床单价同比呈下降趋势。2010年国内市场对中高低各种水平产品的需求都大幅增长,因此,进口机床中的中档产品数量也有所增加。从进口机床单价的变化可以出:数控金属加工机床平进口单价为13.5万美元,同比下降了43.2%。主要是2009年市场对高端产品需求量大,从德、意、法等国家进口机床占比高,机床平均单价达到21.3万美元。而2010年从欧洲进口的机床降幅较大,导致了进口机床单价的大幅下降,但接近2008年水平。

(3)刀具及机床零部件持续高额进口反映出国产同类产品的竞争力不强问题。值得关注的是:机床工具产品中,切削刀具、机床夹具和附件、磨料磨具、机床零部件进口持续保持高速增长态势,2010年1-8月份分别达到了7.2亿美元、3.5亿美元、3.3亿美元、6.5亿美元,分别同比增长132.7%、82.5%、78.6%、61.4%。高速增长的主要原因是:国内中高端机床快速发展,但国产刀具和零部件在寿命、效率、可靠性等方面难以满足要求所致。然而过度依靠进口刀具和功能部件,不利于我国机床主机产业的发展。国内功能部件产业发展滞后的局面亟待改变。

总之,目前市场大量进口机床工具产品对我国机床工具产业健康发展有一定影响。市场机会稍纵即逝,我们不能总处于生产低端产品状态,应迅速在如何替代进口产品以及学习国外先进的服务理念上下功夫突破瓶颈,谋求发展。

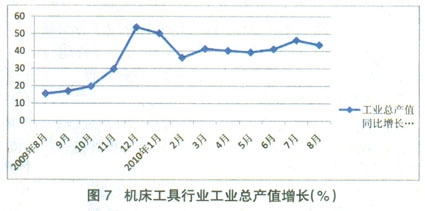

三、全年预测(见图7)

纵观我国机床工具行业工业总产值的月度同比走势,基本可以描述为:继2009年12月份的陡然激增后,1月份仍保持了超过50%以上的惯性增长,在以后的6个月中(2月份因假期过长,不予分析),其增速基本在40%~50%之小幅波动,已经为机床工具行业全年保持较高速增长打下了基础。

从图8上看,重点联系企业的新增订单有增有减,在手订单则稳步增长。从全行业月度产值增幅情况看(详见图1),却是连续6个月在7个百分点的范围内小幅波动;而实际完成值除6月份达到512亿元外,3-8月中其他5个月均在420亿~480亿元之间,说明突发的制造周期较短的产品需求已经基本满足,目前虽然手中订单充足,但受中高档产品生产能力限制,预计今后4个月的产值不会发生过大的波动。考虑到2009年9-11月,其产值均在370亿~380亿元之间,且12月份已高达521亿元,如果2010年9-12月月度产值仍能保持在460亿~480亿元之间,则9-11月月度增速保持在24%~26%左右,而12月份则有可能出现负增长。根据上述分析,预计2010年机床工具行业的增长速度,预计应在30%以上,保守预计,增速也应在25%以上。■