2011年前9个月我国机床工具行业在继2010年高速增长后,仍然保持了较高速的增长,但其势头已逐步放缓,并开始呈现出缓慢回落的趋势。受到市场需求变化的影响,部分重型机床和低档机床市场出现下滑,中高档机床、专用设备市场依然旺盛,特别是进口继续维持在高位增长。企业月度新增合同同比呈逐月走低趋势。出口到国际新兴市场的大型及数控机床呈上升态势。

一、1~9月行业主要经济指标完成情况

自2011年起,国家统计局定义规模以上企业由年度产品销售收入500万元以上调整为2000万元以上,统计范围发生了一些变化,比2010年年末减少2000多家。本文所涉及2011年数据均在销售收入2000万以上的4351家企业范围内。

1. 行业主要经济指标完成情况机床工具行业累计完成工业总产值4721.7亿元,同比增长33.5%。

机床工具行业累计完成产品销售产值4580.1亿元,同比增长33.3%。

机床工具行业工业产品销售率达到97.0%,比去年同期降低0.2个百分点。

机床工具行业实现利润305.1亿元,比去年同期增长31.8%;产值利润率为6.4%,比去年同期低0.1个百分点。

2. 主要小行业经济指标完成情况

(1)金切机床行业

金切机床行业工业总产值为1104.6亿元,同比增长26.5%。金切机床产量为656962台,其中数控机床产量达到197592台,分别比同期增长20.5%和34.2%。金切机床行业实现利润65.6亿元,同比增长21.6%;产值利润率为5.9%,同比降低0.3个百分点。

(2)成形机床行业

成形机床行业工业总产值425.3亿,同比增长40.1%。

成形机床产量为182988台,其中数控机床产量达到11627台,分别比同期增长1.9%和22.2%。

成形机床行业实现利润27.2亿元,同比增长38.1%;产值利润率为6.4%,同比降低0.1个百分点。

3. 机床工具产品进出口情况

机床工具产品累计进口152.7亿美元,同比增长38.5%。其中金属加工机床进口99.1亿美元,同比增长51.4%。

机床工具产品出口6 5 . 6亿美元,同比增长29.5%;其中金属加工机床出口17.4亿美元,同比增长31.7%。

二、行业经济运行特点及分析

1. 产销增速平稳回落,市场需求不再强劲

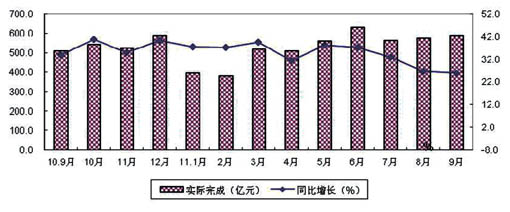

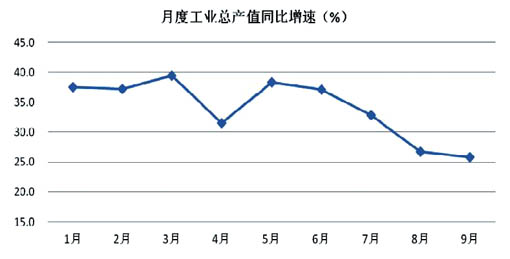

今年1~9月,机床工具行业工业总产值和产品销售产值继续维持在较高增长水平,但从5月份开始月度产值同比增速连续四个月出现单边下滑态势。近期月度工业总产值完成情况见图1。

图1 2010年9月至2011年9月机床工具行业月度工业总产值完成情况及增速

机床工具大行业中,机床附件小行业完成工业总产值248.1亿元,增速最高,达到42.9%;成形机床和磨具磨料次之, 分别为4 0 . 1 %和3 7 . 1 % ; 金属切削机床增速最低,为26.5%; 其余小行业增速在31%~36%之间。尽管金属切削机床小行业工业总产值增速低于其他小行业,但依然处于较高速度增长。具体情况见图2。

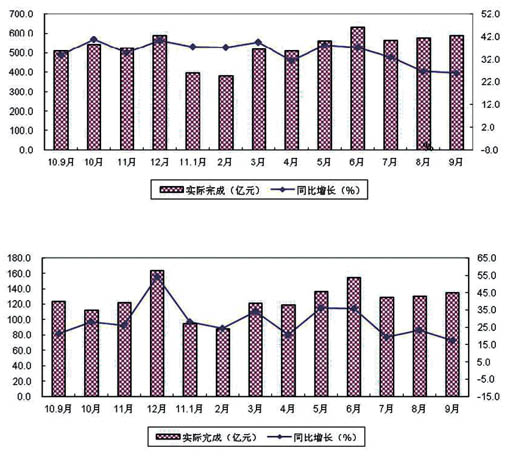

图2 2010年9月至2011年9月金切机床行业月度工业总产值完成情况及增速

1~9月金属加工机床产值同比继续保持较高增长速度的同时,不同类型机床的生产企业情况有所不同。以重点联系企业为例,近1/4的金切和成形机床企业的销售收入同比出现负增长,主要是以重型机床、普通金切机床以及普通压力机为主打产品的企业。

我协会7个小行业重点联系企业(部分)5月份重点联系企业(部分)的当月新增订单达到52亿,以后逐月回落,8月份新增订单37.1亿元,同比下降51.1%,环比下降34.8%;9月份的新增订单下降至30.5亿元,环比下降2% ,同比下降30.7%。目前很多企业反映市场形势日趋严峻:一是市场需求信息减少;二是低档产品订单下降幅度较大;三是重型、大型机床产品订单明显下滑,其中大型机床产品尤为突出;四是一些企业已完成的订单,用户也不急于提货,甚至明确要求延迟交货。

由于今年前5 个月新增订单较多,至9月部分重点联系企业在手订单仍有420.8亿元,同比增长24.3%。基本可满足4个多月的产能,行业总体形势还不会出现急剧下降,为全行业今年保持较快增长打下基础。

以上情况显示,今年机床工具行业产值增速仍将继续缓慢下滑,但出现大幅度振动的概率不大。

2. 企业资金紧张,存货占用、应收账款逐月递增

由于市场需求减少,且有相当一部分用户缓提或要求延期交货,企业存货资金占用增加。从统计数据看, 9月末产成品存货达280.5亿元,同比增长23.3%;重点联系企业产成品存货显示,在当月产值还保持较快增长的同时,当月库存占用资金已经连续3个月超过当月产值,反映出企业的产销比例失调,出现产大于销的现象;加之由于机床企业生产周期较长,生产惯性必然较大,其在制品、原材料资金占用也不可避免的有所增加,企业流动资金更趋紧张。

国家银行贷款的紧缩,使得全社会的流动资金,特别是中小企业的流动资金异常紧张,企业间的债务也有所增加。9月份机床工具行业应收账款净额已经高达601.6亿元,同比增加20%,环比增2.6%,较今年初增加22.1%。应收账款净额是应收账款与应付账款的差额,而机床行业有相当一部分的配套件是来自于行业内外的固定供应商,故其应付账款相对比例更大一些,换言之,机床工具行业的应收账款占用了企业更多的资金,使全行业特别是中小企业的流动资金更为紧张。

从行业利息支出看,9月份利息支出已经高达33.2亿元,同比增加38%,环比增加18.2%,较年初增加56.4%。利息支出的大幅增加,反映出企业自有资金已经严重不足,需要大量的外来资金支持。虽然企业合理利用社会资金是有利于企业发展的,但过多的依靠外来贷款,其最终将导致企业利润的减少和资产负债的增加,企业的经营风险也将进一步增加。特别需要指出的是,对9月份利息支出总额的分析中可以看出,私人企业贷款难度增加,资金风险更加突出。统计资料显示,机床工具行业今年1~9月份累计完成固定资产投资额同比增长53.9%,在本年资金来源1770亿元中,企业自筹资金占比达到86%,也占用了企业的大量资金。

从以上四个方面,我们可以看出,机床工具行业企业的资金已经趋紧,特别是现金流更为紧张,控制资金使用,减少存货占用,及时回收货款,适当压缩低水平固定资产投资是企业的当务之急,将更多的资金用于企业产品开发和调整产品结构,是企业生存和发展的根本所在,对于中小企业更是如此。

3. 进口增速强劲,日本、德国进口位列前两名

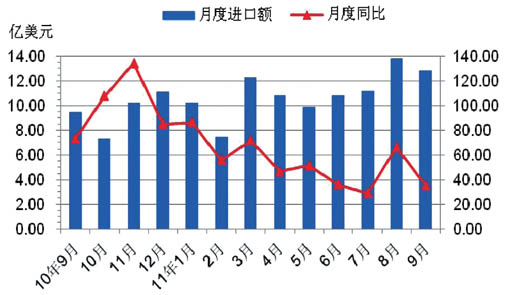

1~9月我国机床工具产品进口增速迅猛,同比增长38.5%,月度进口额依然处于高位,但总体增速逐步趋缓。最近13个月的月度进口情况见图3。

图3 2010年9月至2011年9月机床工具产品月度进口额及同比

金属切削机床、金属成形机床、数控装置、机床零部件是机床工具行业进口额最多的产品,同比增长分别为 51.7%、50.4%、13.0%和4 0 . 8 % 。金属成形机床增长较快,超过数控装置进口额,上升到第二位。

1~9月金属加工机床进口额99.1亿美元,同比增长51.4%。其中数控机床82.9亿美元,同比增长52.2%。最近13个月的月度进口情况见图4。

图4 2010年9月至2011年9月金属加工机床月度进口额及同比

今年1~9月我国进口的金属加工机床平均价格同比上涨33.1%。主要原因是:在金属加工机床进口中占比相对较高的机床,如:卧式车床、其他磨床、工具磨床、超声波加工机床、冲床、锻造或冲压机床等单价上升幅度较高。

1~9月中国台湾地区在大陆进口数控车床来源地中,以数量计算列第一位,达到2165台,同比增长21.8%;以金额计算列第二位,总额达到1.5亿美元,同比增长34.9%,占大陆进口数控车床总额的22.5%。其平均单价仅为6.9万美元,约为中国大陆进口数控车床平均单价的1/2强(13.7万美元)。如果在总进口中剔除中国台湾的进口量与进口额,则台湾地区的数控车平均单价不足其他国家和地区平均单价的40%。

1~9月我国从日本进口机床继续迅猛增长,增幅高达68.9%,位居我国金属加工机床进口来源第一位,占我国金属加工机床进口总额的40.3%。

机床进口来源情况排名为(前10名):日本、德国、中国台湾、韩国、意大利、瑞士、美国、奥地利、新加坡、西班牙。其中从日本和德国进口机床金额已占全部进口机床额的61.2%。

进口机床大量进入国内市场,对我国发展数控机床产业将产生较大冲击。特别是一些大型、重型机床,如龙门铣、龙门加工中心、铣镗床、立式车床、数控齿轮加工机床等进口单价走低,对市场需求已开始下滑的大型、重型机床市场造成更加严酷的竞争。此外,持续进口大量加工中心、数控车床等量大面广的机床产品,对我国中高档机床的产业化将造成一定影响。在今年德国E M O展会上,部分世界著名企业高调展出了精心准备的系列产品,其突出的特点是高性能低价格,战略意图显然是针对中国市场和中国竞争对手,必将对中国的数控金切机床产业产生围堵作用。我行业企业应密切跟踪进口产品品种,及时调整产品发展战略。

二、行业经济运行特点及分析

4. 出口继续稳定增长,新兴市场势头良好

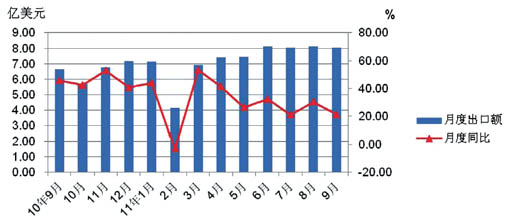

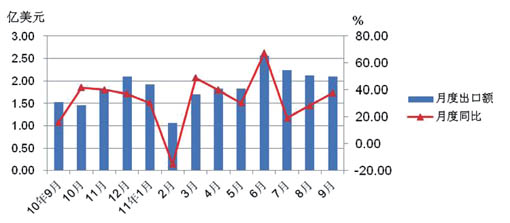

1~9月机床工具产品继续保持稳定增速,出口额达到65.6亿美元,同比增长29.5%,出口额为多年以来同期最高水平。印度等新兴市场增长势头良好,欧美市场需求也逐渐增多。最近13个月的月度出口额及同比情况见图5。

图5 2010年9月至2011年9月机床工具产品月度出口额及同比

切削刀具和磨料磨具出口额列机床工具10类产品出口额前两位。各类产品出口占比情况见图6。

图6 2011年1~9月机床工具10类产品在出口总额中占比情况(单位:%)

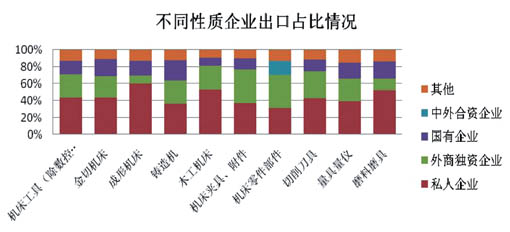

从出口企业性质看,私人企业出口占比最大,达到44%,增速在40%以上;外企出口增速也达到40%以上,占比达到27.2%;国企只占到15.9%,增速幅较小,约为百分之十几。机床附件、机床夹具和机床零部件的出口主力军是外商独资企业,其占比均为40%。其他产品,如金切和成形机床、刀具、磨料磨具等出口主力军均为私人企业,其中成形机床占比达到60.2%。不同性质企业出口占比情况详见图7。

图7 2011年1~9月不同性质企业累计出口额占比情况

1~9月金属加工机床出口额达到17.4亿美元,同比增长31.7%。其中数控机床出口额为6.5亿美元,同比增长44.9%。金属加工机床9月当月出口额达2.1亿美元,与8月份持平,仍在相对高位波动。最近13个月月度出口情况见图8。

图8 2010年9月至2011年9月金属加工机床月度出口额及同比

1~9月,我国金属加工机床出口市场中,无论是美、日、德等传统市场还是印度、巴西、俄罗斯等新兴市场出口均呈现快速增长态势。出口到美国和印度的机床金额均超过1 . 3亿美元,分列机床出口去向前两位,占全部金属加工机床出口额的15.3%。金属切削机床出口目的地排名前10位是:美国、印度、巴西、日本、德国、俄罗斯、香港、印度尼西亚、韩国、泰国。

三、一些趋势值得关注

2011年前9个月,机床工具行业经济业绩良好,处于高速运行状态,但一些发展趋势值得我们充分关注。

1. 市场需求呈现缓慢下行状态由于我国前期4万亿拉动内需产生的一定提前消费,国际市场发展趋势的不确定性,一些国家出现的政治动荡,美国为解决债务问题而采取的货币政策使全球通胀压力的增大,国家宏观经济调控的初见成效等诸因素影响,使得我国机床工具市场经过近两年的高速增长后,在今年二季度开始出现增速趋缓的迹象。在此,我们对机床工具行业的走势进行分析如下:

(1)1~9月全行业产值分月同比增速走势 (见图9)。

图9 1~9月全行业产值分月同比增速走势

今年内全行业分月产值增速走势为高开高走,至3月份已达今年最高点,在4月份迅速下滑后,5份又强烈反弹,随后出现了一路下行,在8月份跌破了连续保持23个月的单月增幅高于30%的纪录后,9月份增速继续下滑。虽然增速的变化与上年的产值完成量有关,但增速的下滑趋势已是不争的事实。

(2)新增订单呈下降趋势。5月份重点联系企业(部分)的新增订单达到52亿,而9月份的新增订单只有30.5亿元,同比下降30.7%。

综合以上两种因素,可以说明,虽然总产值的累计增幅仍处高位,产销率也保持相对高位,但市场需求呈缓慢下行已成定局。

2. 产品结构尚未得到有效改善从以下两点分析,我们认为机床行业的产品结构没有得到有效改善。

(1)从进口额分析:机床工具进口额依然保持高速增长,其增速远高于国内机床工具企业工业总产值增速,至9月末累计进口金属加工机床同比增长 51.4%,其中,金切机床同比增长 51.7%。进口额的增长,反映出市场需求结构不断变化,对中高端产品的需求明显增加,也反映出国产中高端产品在技术水平上、在产业化上都存在不足之处,在产品质量、技术指标、用户服务等方面尚不能全部满足用户的要求。

(2)从功能部件产值和进口额分析:1~9月机床附件行业工业产值同比增长42.9%,高于金属加工机床同比增长12.9个百分点。

1~9月机床零件、部件(税号8466.90)进口额同比增长40.8%,基本与国内机床附件产值同比增速近似。从以上数据可以看出:当期生产的中高档金属加工机床大部分仍然配置的是进口功能部件,而普通机床和低档数控机床配置的多为国产功能部件。机床功能部件原有的瓶颈状态没发生根本性变化。(注:由于海关税目标分类不同,在税则号8466.10~30“机床夹具、附件”中也包含了部分机床功能部件,但由于无法分割,故略去未计,因此,进口机床功能部件的增速应大于机床附件行业产值增速。)

在我们对一些企业的调研中,也看到大部分中高档机床仍然配置的是进口功能部件,机床行业产品结构没有得到有效改善。

3. 企业经济效益面临新的挑战今年1~9月全行业取得了不错的经济效益,但是下一步将面临新的严峻挑战。企业生产成本和各项费用都已经或将有所提高,主要表现为:

(1)原材料价格上涨。 1~9月,工业生产者购进价格同比上涨10.4%;其中,有色金属材料类上涨15.1%,黑色金属材料类上涨11.3%,燃料动力类上涨11.2%,化工原料类上涨12.3%。同期工业生产者出厂价格指数只上涨了7.0%,有一部分价格上涨因素,企业只能自行消化,将挤占企业利润空间。

(2)劳动力成本上升。我国劳动力报酬进入上涨阶段,而且具有一定刚性。去年全国有30个省上调了最低工资标准,平均幅度达到23%,今年又有一半省份再次较大幅度上调最低工资标准,长三角、珠三角等沿海地区职工工资普遍上涨,劳动力成本的上升也将进一步压缩企业的利润。

(3)人民币升值速度仍在加快。上半年人民币兑美元升值2.3%,全年升值幅度有可能达到4%~5%。面对能源、原材料价格上涨和利率、汇率大幅波动压力,许多企业不敢承接大单、长单。特别是机床产品出口,由于交货期较长,更具汇率风险。

(4)企业财务费用增加。今年以来,央行已连续6次提高存款准备金率,回收货币流动性。尽管国家政策一再强调放宽对中小企业的贷款条件,但银行利率上浮幅度加大,据报载,今年以来各家商业银行在信贷收紧的背景下,对中小企业的贷款利率普遍上浮。商业银行的利率目前各不一样,上浮范围基本上处于20%~50%之间。

民间借贷利率也借势水涨船高,有的过桥贷款利率高达30%甚至100%以上。企业实际贷款成本更高。在中央采取措施后,情况有所缓解,开始向好的方向转化。

(5)产成品资金占用增大。产成品资金占用和应收账款同时大幅上升,加了企业资金困难。7月末,规模以上工业企业产成品资金占用和应收账款增幅分别高达22.5%和21.8%。在协会调研中,企业也反映,有些用户已推迟提货,或要求合同延期,造成企业资金积压。

9月末,机床工具行业产成品存货已达280.5亿元,同比增长23.3%,资金占用明显增大。应收款净额也高达601.6亿元,较去年同期增长20%。希望各企业抓紧应收账款的回收工作,防止呆账、死账的现象发生,注意资金的安全。

4.出口产品结构亟待调整

从上文中显示的机床工具产品出口占比中,我们看到,目前列出口第一位的是切削刀具,占比达到23.4%,列第二位的是磨具磨料,占比达到21.7%,在金融危机前占比一直位列第一的金切机床,其占比已经下降至18.2%,位列第三。在我国进出口贸易已经形成大幅顺差的情况下,出口创汇显然不是机床工具行业对外贸易的根本目的,出口贸易的目的不仅是多余生产能力的释放,更重要的是通过进入国际市场,接受市场的考验,参与国际化经营,提高产品的国际竞争力和影响力。

据业内人士统计,我国标准高速钢刀具由20世纪80年代的出口数量几百万件,至90年代末已激增至几亿件。进入新世纪,更扩张到几十亿件。我国高速钢原材料的产量也猛增到占全球产量的50%,其中2/3消耗在出口低档刀具上,造成稀有合金资源W、Mo、V等损失严重。其他小行业也有类似的现象,机床产品出口也有相当的比例是低档产品。在我国机床工具行业“由大变强”重大战略转变的关键转折期,机床工具产品出口同样要改变观念,要逐步从低档产品转向中高档产品出口,通过国际市场较为苛刻的考验,形成提高机床工具的产品稳定性和可靠性的“倒逼机制”,从而促进我国中、高档机床的产业化进程和核心竞争能力的提高,并在国际市场逐步形成完善的销售渠道和服务体系,最终跻身于国际主流产品市场,为全行业“由大变强”做出贡献。■