今年以来,机械工业经济运行面临较大困难,主要经济指标增速创国际金融危机以来的新低,其中工业增加值增速低于全国工业平均水平,利润增速低于主营业务收入,凸现了行业形势的严峻;在机械全行业中,汽车行业主营业务收入和利润的增幅低于全行业平均水平,是影响机械工业增速下行的重要因素之一。

一、机械工业主要运行特点

(一)生产继续放缓,价格持续低迷

1. 机械工业增加值增速低于全国工业

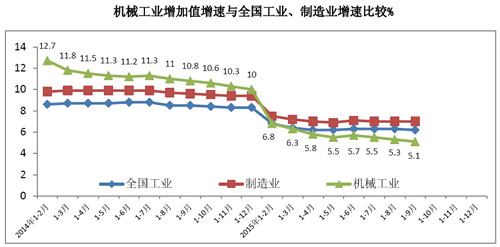

今年以来,机械工业增加值增速持续回落,回落的幅度超出年初的预期。1-9月机械工业增加值同比增长5.2%,比1-8月又回落0.1个百分点,低于同期全国工业增速1.1个百分点。由于9月份汽车工业产销量没有明显好转,产量同比依然下降,汽车制造业1-9月工业增加值同比增长4.9%,比1-8月回落0.3个百分点,仍是拖累整个机械工业增长的重要原因之一。

从1-9月份机械工业增加值增幅看,机械工业中的专用设备制造业、电气机械及器材制造业比1-8月均小幅回升0.1个百分点,通用设备回落0.2个百分点,汽车制造业回落0.3个百分点。

统计的49个中类行业中,有12个中类行业增加值增速同比提高,35个中类行业增加值增速同比下降,2个行业持平。

2. 超过半数产品产量同比下降

1-9月在重点监测的119种主要产品中,产量同比增长的仅有30种,占比25.21%;同比下降的有89种,占比74.79%,其中以两位数速度下降的产品35种,占下降品种数的39.33%,同比下降的产品品种还在继续增加。

多年来机械产品产量下降的品种数一般只占少数,2012年之前为10-20%,2012-2013年在40%左右,2014年在30%左右,今年首次过半,足以看出当前行业市场需求减弱,增速下行压力确实较大。

产量下降较大的产品:主要集中在工程机械、载货车、重型机械、冶金矿山机械、石化装备、常规发电设备等;二是产能已严重过剩的普通机械产品,如普通机床、交流电动机、电焊机、电炉、电线电缆及低压电器、中小型普通农机产品、照相机等。

产量依然保持增长的产品占少数:主要集中于与消费、民生、节能减排、产业升级关系密切的部分主机产品,如农机行业的大马力拖拉机、4行以上玉米联合收割机等涨势良好,大型自走式植保机械、青饲机械、烘干机械等产品出现热销势头,收获后处理设备和农产品加工设备;仪器仪表行业的工业自动化与控制系统、电工仪表、环保设备及环保仪器,电工电器行业的风力发电机组、光缆,零部件产品中的紧固件、工业链条、铸钢件等等。

3.产品价格指数持续下行

受需求不足的影响,机械产品市场竞争更加激烈,总体价格水平延续了多年的低迷态势。今年1-9月,机械产品累计价格同比下降1.2%,已连续45个月同比下降,且降幅与年初比继续加深,但当月价格指数小幅回升。

1-9月在统计的142种主要机械产品价格中,累计价格同比下降的产品有102种,占比高达71.83%,比上年同期增加22种;而累计同比价格上升的产品数量降为37种,3种持平。

142种重点监测的产品中,9月与8月价格指数相比较,74种产品价格指数继续下行,占比在50%左右。主要产品有内燃机、工程机械,仪器仪表中的工业自动化控制仪表、流量表,石化通用行业的石油钻井设备及炼化设备,重型机械的起重机械、矿井设备,机床行业的普通金切机床及刀具,电工行业的钢绞线、电站锅炉、汽轮机、电线电缆,汽车行业的载货车、三轮摩托车,基础零部件行业的液压、气动、齿轮传动轴等等。

9月比8月上升的产品有:场上作业机械、汽车用发动机、水泥专用设备、工业电动调节仪表、环境监测仪表、汽车仪表、光学仪器制造、数码相机、静电复印设备、印前设备、采掘、凿岩设备、数控加工中心、风力发电机组、电力电容器、互感器、液压系统装置、粉末冶金零件等。

(二)主营收入回落趋势有所改善,但效益状况仍不乐观

今年以来,机械工业主要效益指标延续了去年以来的回落趋势。

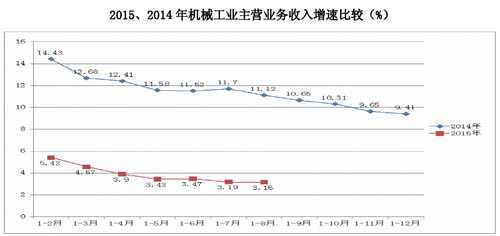

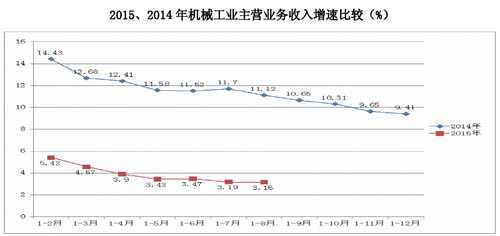

1.主营业务收入:1-8月机械工业主营业务收入14.38万亿元,同比增长3.16%,与上年同期增速11.12%相比,回落了7.96个百分点,增速为2008年以来的同期新低。但从逐月趋势看,主营业务收入增速回落趋缓。预计9月份主营业务收入增长将缓中趋稳。

2.实现利润总额:1-8月机械工业实现利润总额9380.74亿元,同比增长0.51%,增速比上年同期16.17%回落15.66个百分点。其中汽车行业的利润下滑对全行业的影响较大。1-8月汽车整车利润同比下降12.59%,汽车零部件同比增长10.12%。非汽车行业下半年利润回升较快,1-6月同比增长1.41%、1-7月同比增长2.81%、1-8月同比增长3.62%。从季度增速看,机械工业利润增长二季度比一季度回落1.29个百分点,1-8月比二季度回落0.38个百分点,回落趋势逐步放缓。

3.综合运营效率下降:1-8月机械工业利润率6.52%,同比下降0.17%,总资产贡献率12.78%,同比下降0.78%,资本保值增值率109.76%,流动资产周转率1.98%,同比减少0.04次,成本费用利润率6.98%,同比下降0.22%。

(三)行业分化趋势加剧

机械行业进入转型升级阶段以来,行业分化明显,宏观经济的结构调整对以投资类产品为主体的行业影响较大。

工程机械行业是典型的服务于基础设施建设的行业,在全社会基建相对低迷的形势下,产销全面回落,1-8月主营业务收入、实现利润同比分别下降8.4%、35.69%。重型机械行业服务于冶金矿山领域,受冶金矿山行业需求不足影响,重型机械行业产销、利润均逐月回落,1-8月主营业务收入实现利润同比分别微增0.95%和1.38%。石化通用机械行业受油价下跌影响,利润大幅下滑,投资意愿减弱,石化通用机械行业产销、利润增速均双双下滑。

与消费相关的食品包装机械行业近年来增长较快,1-8月主营业务收入、实现利润分别增长9.89%、5.42%。农机行业虽然属于投资类产品但近年来随着农民收入的持续增加,以及国家政策的扶持,继续保持平稳运行,1-8月主营业务收入、实现利润分别增长7.68%、12.35%,利润增幅位居各行业之首,预计9月份会更好。

汽车行业的今年增速逐月回落,进入6月以来变化较大。1-8月主营业务收入同比增长2.53%,利润同比下降3.84%。受其影响与之配套的内燃机行业增速回落幅度也较大,主营业务收入、实现利润同比分别下降5.34%和17.19%。

(四)固定资产投资持续回落,但更新改造投资加快

1-9月机械工业累计完成固定资产投资35881.99亿元,同比增长8.7%,增速低于同期全社会(10.3%)1.6个百分点,略高于制造业(8.3%)固定资产投资0.4个百分点,与上年同期机械工业的投资增速(13.79%)相比,回落5.09个百分点,增速连续四年回落。

但值得关注的是,在1-9月机械工业累计完成的固定资产投资中,改建和技术改造投资为9581亿元,同比增长21.06%,高于上年同期(18.99%)2.07个百分点,也高于同期机械工业投资平均增速12.36个百分点;从比重看,1-9月改建和技术改造投资占全行业投资的比重为26.7%,比上年同期(23.98%)提高2.72个百分点,拉动机械工业投资增长5.05个百分点。

投资结构的变化说明了机械工业正在不断调整增长方式,以适应新常态发展的变化,投资开始由大规模外延扩张向注重内涵式发展转变。

(五)外贸进口降幅加深,出口同比下降

1-8月机械工业外贸进出口总额4443.99亿美元,同比下降6.81%;其中进口1850.06亿美元,同比下降13.33%,降幅持续五个月逐月加深;出口2593.92亿美元,同比下降1.53%,出口出现自2009年以来首次下降。

二、下行压力倒逼企业转型升级,结构调整亮点频现

(一)符合国家政策导向的产品加速发展

汽车行业中,新能源汽车高速增长。1-9月新能源汽车生产144284辆,销售136733辆,比上年同期分别增长2.0倍和2.3倍。其中纯电动汽车产销分别完成93032辆和87531辆,比上年同期分别增长2.0倍和2.7倍;插电式混合动力汽车产销分别完成51252辆和49202辆,比上年同期增长1.9倍和1.8倍。

1-9月,中国品牌乘用车共销售395.03万辆,比上年同期增长11.7%,占乘用车销售总量的40.9%,占有率比上年同期提升3.3个百分点。

内燃机行业受排放标准升级转换的影响,配套商用车、非道路移动机械的内燃机产品销量下滑。各企业面对困难,纷纷采取各种措施,加大投入、研发生产高端产品,如一些企业为农机配套的四、六缸机不降反升,这些企业在逆势中保持销量增长,无不受益于其产品的升级改造。而与产品升级相关的核心零部件,如增压器、后处理、燃油系统等都有不同程度的增长。

(二)质量效益意识提升

在严峻的环境和市场压力倒逼下,企业更加重视通过提高产品质量来提升竞争能力。如重型机械行业在市场竞争激烈的压力下,大型企业普遍开始重视铸锻件质量合格率,显著提高铸锻件内在质量,目前,大型铸锻件合格率已达到98%左右。

(三)自主创新不断取得新的突破

长期受制于进口的高水头、大容量抽水蓄能机组自主创新取得突破,国内企业在抽水蓄能电站合同的订单大幅增加。

宁波慈兴轴承坚持走企业全球化,产品高端化,制造智能化道路,经过多次产品升级改造,现生产汽车专用轴承和机器人用柔性轴承为欧美主要汽车公司配套,今年1—8月,以高端汽车专用轴承为主的销售5.21亿元,实现同比增长24%,预计全年销售9亿元左右,利税可超亿元。目前企业订单已接到2018年,可使销售收入平均每年增长35%以上。

(四)智能制造开始起步

在国家推动制造业转型升级战略的大背景下,近几年我国制造业信息化建设步伐加快,长三角、珠三角等地区智能制造开始起步,自动生产线、智能车间、现代物流等对机器人的需求快速上升。

(五)新业态、新模式不断出现

融资租赁营销模式在冶金、矿山等一批成套项目上开始探索;网络化制造也有企业开始尝试;农机电子商务等新兴商业模式开始应用;部分空分设备企业由向用户供设备变为供气体,努力向制造服务业转型,成功地克服了设备订单不足的困难。

三、当前机械工业经济运行中的主要矛盾和困难

一是需求不足是当前机械工业面临的最大问题,中低端产能严重过剩,恶性竞争加剧,成本刚性上升,经营环境趋于严峻。

二是发展不平衡、不协调的矛盾加剧,高端供应不足,中低端严重过剩,严重制约转型升级。与主机升级的需求相比,基础发展滞后的矛盾日益突出。厂房、加工设备等硬能力明显改善,但研发创新、企业管理、质量保障、服务增值等软能力提升缓慢。

四、全年机械工业走势预测

(一)有利因素

一是宏观政策取向积极。国家已经出台了一系列稳增长、调结构、促改革等政策措施,经济形势有望在四季度进一步回暖;能源、原材料供应比较宽松,有利于机械工业的成本控制和效益提高;国家出台了很多鼓励创新的政策,特别是《中国制造2025》的出台,必将加快机械工业发展的步伐。

二是上年对比基数影响。上年年初增速比较高,垫高了今年的对比基数,因此今年上半年同比增速下滑较大;但由于去年全年的增长曲线是前高后低,从计算同比增幅的角度考虑,这一态势将有利于今年下半年增速逐渐回升。

三是民营企业保持增长的态势。1-8月机械工业民营企业主营业务收入同比增长7.43%,利润增长10.65%,实现税金增长9.35%,均高于同期行业增长水平。在行业出口中,1-8月民营企业同比增长2.73%,国有、三资企业则为同比下降,民营企业总体保持增长态势。

四是部分指标回落趋势有所放缓。机械工业增加值、主营业务收入、实现利润增速回落趋势放缓,财务费用、利息支出增幅持续下降,重点企业累计订货降幅略有收窄,固定资产投资增幅小幅提高。

(二)不利因素

一是下行压力仍然较大。今年以来机械企业普遍感觉市场需求不足、订单减少、价格持续下跌、效益大幅下滑。市场需求疲软的态势短期内恐难以明显改善。调查显示企业订货持续低迷,1-5月机械工业重点联系企业累计订货同比下降13.49%,1-6月同比下降8.41%,1-7月同比下降7.57%,1-8月同比下降7.51%,需求不旺将是2015年机械工业面临的重要挑战之一。

二是宏观环境中不确定因素仍然较多。经济下行压力依然较大,面临的困难很多,加之机械工业是以投资类产品为主的行业,在投资需求不振的环境下,机械工业市场需求回升力度仍显偏弱,回升的基础仍不稳固。

(三)机械工业及主要行业趋势预测

综上所述,机械工业今年一季度增幅急剧下滑,形势严峻超出预计;二季度下行速度趋缓,6月份曾出现回升迹象;三季度运行仍有波动,四季度有望回暖,预计全年增速将低于上年,但全行业仍在力争实现年初预期的目标。■