一、 当前机械工业经济运行特点

(一)机械工业主要经济指标回升超出预期工业增加值:1-9月机械工业增加值增速9.1%,分别高于同期工业及制造业3.1和2.2个百分点,同时高于上年同期机械工业4个百分点,高于年初5.5%的增长预期。

其中,1-9月汽车制造业同比增长14.6%,高于行业平均水平5.5个百分点;电器机械及器材制造业同比增长8.7%,低于行业平均水平0.4个百分点。1-9月通用设备同比增长4.9%,专用设备同比增长5.7%,均比1-8月有所提高。

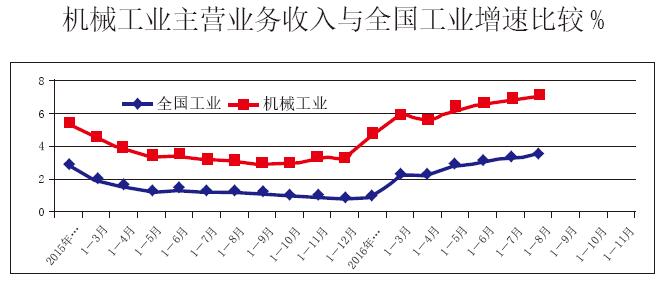

主营业务收入:1-8月机械工业实现主营业务收入151930.15亿元,同比增长7.14%,高于同期全国工业3.55个百分点,高于上年同期机械。

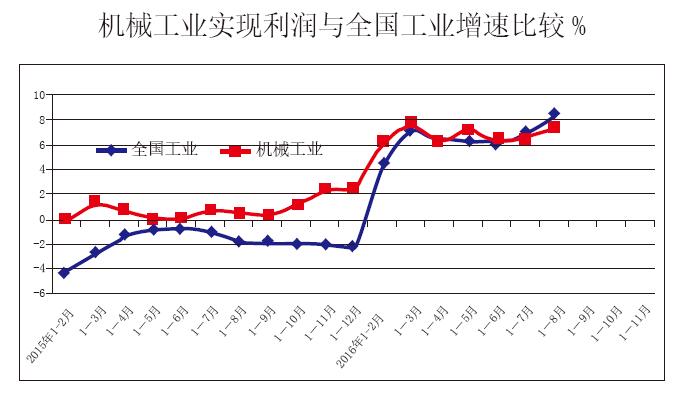

实现利润总额:1-8月机械工业实现利润总额COM9991.32亿元,同比增长7.56 %,低于同期全国工业0.85个百分点;高于上年同期机械工业增速7.05个百分点。

(二)主要产品产量增长趋势逐月好转

1-9月在机械工业重点监测的119种主要产品产量中,有65种产品同比增长,占比54.62%,超过半数产品产量继续保持增长。

1、产量保持增长的产品主要集中于与消费、技术升级、环境保护关系密切的产品。如汽车1-9月产销分别完成1942.2万辆、1936.04万辆,同比增长13.25%、13.17%(受上年同期低基数影响较大,上年同期分别为-0.82%、0.31%),汽车当月产销同比分别增长32.82%、26.14%(上年同期为-5.64%、2.08%)。

环保产品增长突出,1-9月环境污染防治专用设备当月及累计同比分别增长18.66%和21.81%;其中大气污染防治设备分别增长19.56%、23.22%,水质污染防治设备分别增长17.54%、24.62%;固体废弃物处理设备当月及累计同比分别增长19.66%、0.15%,噪音与振动控制设备累计同比增长6.89%;与消费物流仓储相关的电动叉车当月及累计同比分别增长3.65%、2.44%,包装专用设备累计同比增长2.98%。

2、在汽车、输变电设备的带动下,相关零部件实现适度增长。

在汽车生产的带动下,与其相关的汽车仪器仪表同比增长4.88%,汽车零部件产品继续保持增长,如液压元件、气动元件、金属密封件、齿轮、模具、汽车轴承、工业链条等。在输变电产品的带动下,电工仪表同比增长21.25%,输变电相关的变压器当月及累计分别增长3.46%、7.5%,电力电容器分别增长14.41%、13.3%,高压开关板分别增长5.85%、8.66%,高压开关设备(11万伏以上)同比增长14.6%、15.74%,光缆同比分别增长11.96%、16.99%,钢绞线同比分别增长12.38%、11.66%。

3、部分投资类产品下行趋势有所放缓

今年以来与投资相关的产品下降明显。如1-9月金属冶炼设备同比下降20.02%、金切机床同比下降2.3%,发电设备中的水轮发电机组同比下降24.07%、炼油化工生产专用设备同比下降15.33%,石油钻井设备同比下降29.64%,装载机同比下降7.09%。

从当月增长情况看,受国家建设投资加快、社会生产经营活动趋于活跃以及上年同期基数较低等综合因素影响,部分投资类产品下行趋势好转,虽然累计增速还在下降区间,但当月增长有所好转。如工程机械行业的挖掘及铲土运输机械产品已从上年各月持续负增长转为同比增长,增速持续走高。其中9月挖掘机产量同比增长34.03%。水泥专用设备9月同比增长29.39%。

近几年机床行业持续低迷,但近期有所回暖。从当月金属切削机床增速看,8月增速由同比下降转为同比增长,9月持续了增长势头,同比增长13.95%,其中数控金属切削机床从6月开始从同比下降转为同比增长,9月实现同比增长32.45%,高于金属切削机床增速18.5个百分点。商用车当月各月增速也摆脱了上年持续负增长的态势,9月同比增长9.3%。

4、部分产品处于结构调整过程。为适应用户需求产品结构加快升级。例如内燃机行业柴油机排放标准由“国二”升“国三”;东方汽轮机厂目前生产很多5-20万千万级具有再热功能的工业汽轮机,市场销售很好;上海汽轮机厂生产的汽轮机从传统汽轮机一般2-3个缸,增加到了5-6个缸,技术有一定突破,汽轮机的效率得到提高,赢得用户的好评。但也有产品在快速的市场需求变化情况下,市场正在萎缩,如照相机受到手机照相功能替代,照相机产品产量近年来持续同比下降,1-8月同比下降25.22%,其中数码相机同比下降29.2%。

(三)汽车、电工电器行业对全行业的支撑作用突出

1-8月主营业务收入:

汽车行业实现主营业务收入50958.56亿元,同比增长11.97%,新增收入5448.49亿元,占同期机械工业新增收入的53.78%。

电工电器行业实现主营业务收入36342.45亿元,同比增长7.11%,新增收入2411.69亿元,占同期机械工业新增收入的23.81%。

扣除汽车和电工行业,其他机械行业实现主营业务收入64629.14亿元,同比增长3.64%,新增收入2270.07亿元,占同期机械工业全行业新增收入的22.41%。汽车、电工电器行业占同期机械工业全行业新增收入的77.59%。

1-8月实现利润

汽车行业实现利润总额4138.9亿元,同比增长10.73%,新增利润401.03亿元,占同期机械工业新增利润比重为57.07%,占比环比提高8.03个百分点。

电工电器行业,1-8月电工电器行业实现利润2084.98亿元,同比增长10.39%,新增利润196.21亿元,占机械工业新增利润比重为27.92%。

扣除汽车和电器行业,机械工业实现利润总额3767.44亿元,同比增长2.88%,新增利润105.43亿元,占同期机械工业总体的15%。汽车、电工电器行业占同期机械工业总体的84.92%。

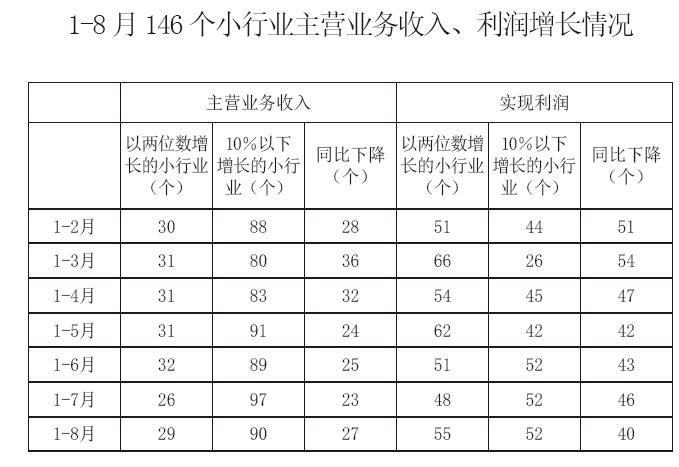

(四)146个小行业中半数效益呈现低速运行

1-8月机械工业146个小行业中,主营业务收入以两位数增长的29个,占比19.86%。10%以下增长的90个,占比61.64%,同比下降的27个,占比18.49%。

1-8月机械工业146个小行业中,实现利润总额以两位增长的55个,占比37.67%,10%以下增长的51个,占比34.93%,同比下降的40个,占比27.3%。

(五)能源装备增长低于机械工业平均水平

能源装备主要包括能源探测、钻采设备制造;能源转换设备制造;能源输送、储存设备制造三大类,行业范围涵盖19个国民经济小行业。今年以来能源装备制造业主营业务收入增速稳定,利润总额增速进一步放缓。

1、主营业务收入

1-8月能源装备主营业务收入在机械工业总体的占比达到19.17%,约为2.91万亿元,同比增长4.89%,低于机械工业2.25个百分点。其中,能源输送、储存设备对能源装备制造业主营业务增长的贡献率继续升高,达到94.71%(1-7月为90.55%)。

2、利润总额

1-8月能源装备利润总额达到1533.55亿元,同比增长3.86%,低于机械工业总体3.7个百分点。其中,仅能源输送、储存设备拉动能源装备制造业利润总额增长,而能源探测、钻采设备和能源转换设备制造累计利润总额与去年同期相比均有下降。

3、主营业务收入利润率

1-8月能源装备主营业务利润率为5.27%,较去年同期下降了0.05个百分点,主营业务利润率仍低于机械工业总体的水平1.31个百分点。

从细分行业看,能源输送、储存设备制造业发展较好,而能源探测、钻采设备制造业和能源转换设备制造业利润都不及去年同期。

1-9月能源装备累计完成投资5295.89亿元,同比下降2.06%,占全国机械工业投资额比重14.54%。其中能源转换设备制造业投资额1067.43亿元,同比下降7.58%,占能源装备投资额的比重20.16%。能源探测、钻采设备投资额1462.53亿元,同比下降13.89%,占能源装备的比重27.62%。而能源输送、储存设备完成投资额2765.94亿元,同比增长8.32%,占能源装备的比重52.23%,比上年同期比重提高4.61个百分点。

(六)存货及产成品均处于低位,应收账款增长相对较快

今年以来存货及产成品增幅始终处于低位。1-8月机械工业存货24821.67亿元,同比增长1.58%,低于上年同期(4.81%)3.23个百分点,其中产成品9606.98亿元,同比下降1.03%,低于上年同期(7.79%)8.82个百分点。而应收账款增长相对较快,1-8月机械企业应收帐款38499.75亿元,同比增长10.35%,高于同期全国工业(8.48%)1.87个百分点,同时高于机械工业上年同期(6.21%)4.14个百分点。

(七)管理费用增幅低于上年同期,销售费用、财务费用明显提高

1-8月机械工业管理费用同比增长6.35%,低于上年同期(6.97%)0.62个百分点。销售费用同比增长6.21%,高于上年同期(1.23%)4.98个百分点;财务费用同比下降0.15%,与上年同期(-0.04%)大体相当;但其中利息支出同比下降5.87%。

(八)主要经济效益指标同比略有提高

1-8月机械工业资本保值增值率110.69%,高于全国工业(107.36%)3.3个百分点;资产负债率处于合理水平,为53.9%,低于全国工业2.46个百分点;流动资产周转率1.94次,同比下降0.02个百分点;成本费用利润率7.05%,同比提高0.04个百分点,高于全国工业0.99个百分点;主营业务收入利润率6.58%,同比提高0.03个百分点,高于全国工业0.92个百分点。

二、当前机械工业运行中值得关注的问题

(一)投资增速下行,企业发展后劲值得关注

1-9月全社会固定资产投资同比增长8.2%,制造业同比增长3.1%,1-9月机械工业投资仅增长1.54%,创2008年以来同期增速新低,低于全国和制造业增速。

从趋势看,机械工业固定资产投资增速始终处于回落下行的通道,1-9月累计增速已较1-2月(10.93%)回落9.39个百分点。其中房屋施工面积从年初开始持续30%以上的同比下降,用于设备工器具购置的投资增速连续4个月同比下降。施工项目个数增速略有回升。

到位资金不理想,机械工业投资到位资金持续4个月出现同比下降,1-9月同比下降1.53%,机械工业投资中占比近90%的企业自筹资金压力加大。1-9月企业自筹资金首次出现近年来少有的同比下降(同比下降1.72%)。而债券融资方式同比增长956.55%、其他资金来源同比增长20.73%。

企业投资意愿下降直接影响到今后的市场需求,须引起高度关注。

二)机械工业外贸进出口仍不乐观

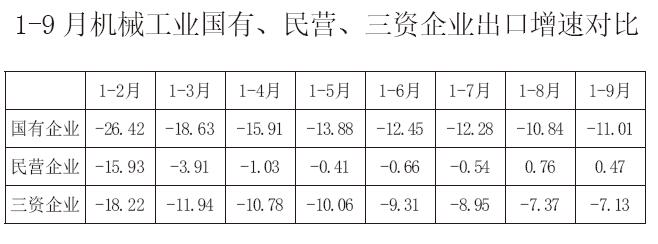

1-9月机械工业进出口总额4768亿美元,同比下降4.89%,其中进口1981亿美元,同比下降5.18%,出口2787亿美元,同比下降4.69%,实现贸易顺差806.68亿美元。

值得关注的是:一是占行业出口比重近50%的三资企业,今年出口增速持续下降,1-9月同比下降7.13%,但比年初(-18.22%)降幅收窄11.09个百分点。二是全行业比重达40%的民营企业,以往出口都是以两位数增长,自去年以来开始逐月回落,今年1-9月同比微增长0.47%,低于上年同期增长(2.26%)1.79个百分点。

三是出口大省江苏、浙江、广东省三省合计占机械工业出口总额大体60%,今年以来三省出口增速均呈现持续同比下降。1-9月三省出口额同比分别下降3.47%、1.76%、4.45%,对机械工业出口形成较大压力。

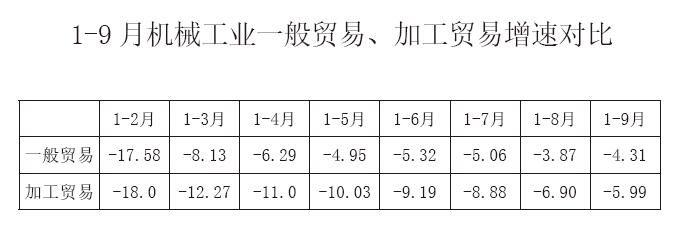

在不同贸易方式中,1-9月一般贸易、加工贸易分别下降3.87%、6.9%,但降幅有所收窄。

(三)需求不旺,重点联系企业订单仍存在较大缺口

机械工业重点联系企业累计订货额比去年虽有所回升(1-9月同比增长7.43%),但订货形势不稳定,以工程、重型、矿山机械、石油机械等相关行业的企业订单明显不足。一是由于前期高速增长阶段市场积累较大量的社会库存,新开工项目对市场的拉动作用有限。二是上游行业钢铁、煤炭、建材、石油需求低迷,对机械工业设备需求下降。

工程机械行业总体上依然困难,国内市场的有效需求低于政策预期。但进入8、9月部分工程机械产品有了明显起色。

重机行业开工率下降,企业多数单班生产,大型热加工车间存在开开停停,大型骨干企业生产、订货下滑严重。

三、对2016全年发展趋势判断

(一)利好因素逐步显现

一是宏观政策有利于促进实体经济、重点项目投资以及供给侧改革等,有利于机械工业保持趋稳向好的运行态势。以工程机械和载货车为例,主要产品产量已出现止跌回升,挖掘机、工业车辆等已开始正增长,8月份当月挖掘机销量增长44.9%,叉车增长27.8%;9月当月挖掘机销量增长71.4%,叉车增长21.7%;商用车中的载货车9月份产销同比分别增长13.5%和11.5%,1-9月累计分别增长7.3%和6.5%。

二是《中国制造2025》相关配套的“强基工程”“智能制造”等政策出台,有利于机械工业结构调整和转型升级。

三是2015年全年增速相对较低,有利于机械工业2016年同比增速止跌趋稳。

(二)2016年全年预计

预计全年平稳,四季度略有波动。预计2016年机械工业经济运行将延续上年四季度以来低位趋稳的态势,下半年在总体趋势基础上,会在四季度有小幅波动。

预计全年机械工业增加值增速将高于全国工业及制造业,主营业务收入和利润保持同步增长,出口增速力争不低于去年降幅(-3.36%)。

四、2017年机械工业经济运行分析

(一)2017年机械工业经济运行面临的挑战

1、经济运行下行压力依然很大,机械产品内需市场疲软的态势短期内难以明显改善,机械工业主要服务的钢铁、煤炭、电力、石油、化工等行业普遍处于产业结构的深度调整期,能源装备短期内需求难以大幅增长。

能源装备主要包括能源探测、钻采设备制造;能源转换设备制造;能源输送、储存设备制造三大类,行业范围涵盖19个国民经济小行业。今年以来能源装备制造业主营业务收入低速增长,利润总额增速进一步放缓。

2、经过多年的高速发展,各类机械产品的社会保有量均已达到相当规模,对在役设备的更新改造维护已成为需求中的重要部分,这既减轻增速波动下行的幅度,同时也增加了回升的难度。

3、从今年机械工业增长看,主要依赖于汽车和电工电器行业,对1.6升排量乘用车优惠政策能否延续直接影响明年汽车行业的发展,同时由于优惠政策出台于上年四季度,增长基数较高,明年汽车行业保持快速增长难度很大。

4、行业出口回升压力较大,传统的市场竞争激烈,贸易摩擦加剧,价格下降,利润下滑,都为出口回升带来难度。

(二)2017年行业发展的有利因素

《中国制造2025》各项工作的深入推进,“强基工程”“智能制造”等专项以及重大技术改造升级工程的实施,对机械工业的发展和经济运行的带动作用是显著的。

《机械工业调结构促转型增效益的指导意见》在行业经济下行压力加剧,转型升级步入攻坚阶段出台,瞄准了机械工业发展中的短板和矛盾症结,指导性、针对性、操作性都很强,这既是对 “十二五”机械工业调整振兴规划政策的延续,也是对“十三五”机械工业发展的具体部署和要求,六大重点任务和五项保障措施,为机械工业发展提供良好的政策环境,提振全行业的信心和决心。

综上所述,2017年机械工业将会继续保持平稳增长,但增长速度将低于今年,仍然会高于全国工业和制造业。其中汽车行业增速受政策效应和今年高增长基数影响,将会降为个位数;电工电器行业增速也将略低于今年,其他行业受利好政策影响和结构调整的推进,部分行业已出现企稳回升的苗头,增速会好于今年。

更多信息请关注微信公众号: “OK智能制造” 请扫描下方二维码并加关注!