2021年11月17日,欧洲造车新势力Sono Motors在纳斯达克上市。因为新冠疫情,28岁的创始人劳伦·哈恩和团队没能前往繁华的纽约敲钟,但位于慕尼黑的总部内,所有人都异常兴奋,不是财富自由的兴奋,而是劫后余生的兴奋。

IPO为这家公司带来了1.561亿美元的募资,对于一家电动车制造公司,这笔钱实在少得有些可怜。三年之前同样来到纽约敲钟上市的蔚来,即使融资未达到预期,但也募到了10亿美元。

但Sono Motors已经很久没打过这么富裕的仗了,在此之前,这家公司半数以上的资金来自于社区众筹。

2019年底,首款产品Sion因为资金问题险些流产,逼得创始人不得不在推特上亲自化缘,勉强凑够5000万欧元,到2021年底,这点家底也捉襟见肘。

根据招股书,2020年Sono亏了5600万欧元,过去两年半时间亏了8630万欧元,而它的第一款车要等到明年才能交付,在这之前,它只能靠融资续命。

Sono Motors官推募资:“帮帮我们”

“穷”不是Sono Motors一家公司身上的标签,而是整个欧洲新造车群体的集体命运,在2020年疫情最严重时,另一家欧洲造车新势力e.GO不得不申请破产保护,英国的Arrvial上市一年多来股价暴跌95%,严重打击了投资者的信心。

在资金密集、技术密集、人才密集的造车赛道上,没有一家公司是“穷”出来的。中美两国造车新势力动辄百亿资金、上万人的资源投入,把欧洲新势力衬托得们有些落魄。

为什么拥有悠久汽车文化、完整产业链以及庞大市场的欧洲,却无法诞生一家与特斯拉和蔚小理匹敌的新兴汽车品牌?

01 穷病相连

众所周知,钱不是万能的,但没有钱是万万不能的,这句话套在造车这件事上十分恰当,蔚来创始人李斌曾说,没有200亿不要下场造车,但对欧洲造车新势力来说,不要说200亿,2亿都有点困难。

“德国的汽车初创公司要获得2000万欧元以上的融资都非常困难,”慕尼黑工业大学汽车技术教授Markus Lienkamp说,“欧洲的汽车初创公司只能去填补一些市场的空白,在大众市场的机会非常少[1]。”

Sono就是一个典型。这家公司由两位大学生在2016年创立,主打“太阳能+锂电池”的技术路线,但说白了就是在电动车车身上加几块太阳能板来提高续航,实际效果并不显著,与其价位相近的纯电大众ID.3能多提供近30%的续航里程。

Sion原型车上“贴满”了太阳能电池板 图源:electrive

这种小众的技术路线注定了Sono难以获得巨额融资,只能吸引一些想要尝鲜的年轻人下单,直到2020年年底,Sono才获得一笔4500万欧元的融资,而且有六个投资方。

由于金额太小,Sono只能将这笔钱用于研发,而不是建厂,生产端只能有求于他人,最开始,他们希望由恒大收购的瑞典NEVS来代工第一款车,但由于恒大的债务危机,代工方最近又转为芬兰的Valmet,这也导致SION的交付日期不得不推迟到2023年。

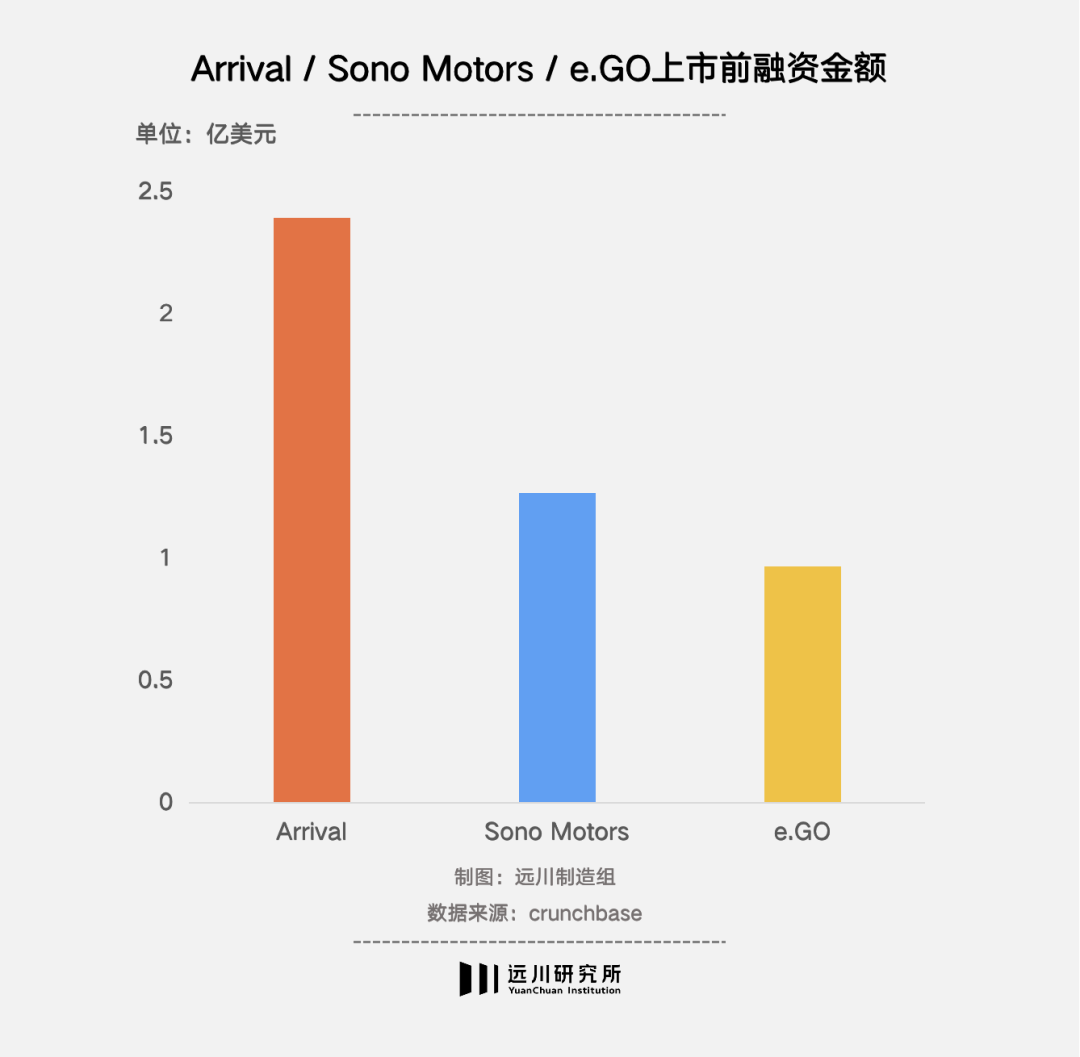

在IPO之前的5年多时间里,Sono总共才融了1.266亿美元,连蔚小理的零头都不到,不只是Sono,包括英国Arrival以及德国e.GO在内的其他欧洲造车新势力也都经历了相似的境遇,没有一家公司能在上市前融资超过10亿美元。

即使是融资最多的Arrival,上市前也仅融资2.393亿美元

相比之下,中国造车新势力获得资金的渠道就多多了,包括管理了上百亿美元资金的VC、早已完成资本原始积累的互联网新贵,以及乐于追逐产业风口的地方政府。

比如,“奶茶妹妹”章泽天曾说,李斌成立蔚来汽车前曾去找她老公刘强东吃饭,李斌花了十五分钟时间阐述蔚来的理念,而刘强东只花了十秒钟就说了一句“YES”。

相较之下,欧洲几乎没有互联网新贵这个群体,除此之外,欧洲VC的规模普遍比较小,热钱少,资本的态度整体也比较保守。

比如投资了300多家公司的HV Holtzbrinck Ventures是欧洲最大的VC之一,但资产管理规模只有20多亿欧元,连高瓴、红杉的零头都不到。

资金池小也使欧洲VC极为保守,即使是排名TOP30的投资机构,单笔投资也很少超过500万欧元[2],更何况巨头环伺,风险极高的造车项目。

Arrival作为欧洲最具代表性的造车新势力之一,获得的最大单笔融资不是来自欧洲资本,而是2020年来自贝莱德和现代起亚的两笔亿元级投资。

种种因素注定了欧洲造车新势力在创业阶段囊中羞涩,但对于一个新产业来说,资本并不是成功的唯一的要素,产业政策也是决定它们命运的一个关键变量,然而在这方面,新势力也没占到多少便宜。

02 政策歧视

2019年6月,由于电动车销售不利,把汽车产业作为经济支柱的德国开始在政策上下猛料,补贴标准在2016年的基础上提高了25%-50%,力度在欧洲首屈一指,起初补贴只延续到2020年,但到11月,联邦政府又决定将时间推迟到2025年[4]。

但就是这样一条利好政策,却有个吊诡的地方:补贴的金额需由政府与制造商共同承担。

政策一出,德国的造车新势力们立刻坐不住了,传统车企至少有燃油车的基本盘以及庞大的现金流作支撑,但对于还在起步阶段的新势力而言,这笔补贴就是压在他们身上一座大山。

Sono的创始人说:“这项政策在设计时完全没有考虑初创公司,我无法理解这样的政策。”另一家德国初创公司e.GO也表示:“这样的政策可能直接影响我们的生存[5]。”

在补贴政策推出之前,两家公司的产品定价都在16000欧元左右,新政出台之后,制造商需要为每辆车补贴3000欧元,除了涨价,他们别无选择。

Sion的价格过去两年多次调价,一路上涨到2.2万欧元,性价比和大众、雷诺等大公司的产品相比相形见绌。

e.GO旗下电动车型 图源:路透社

相比之下,中国新能源产业政策更有利于创业公司。

一方面是因为补贴政策制定时间早、力度强,2008年就启动了“十城千辆”的试点项目,市场培育期比较长,2015年之前主要是推动公交领域的电动化。

在这个过程中,动力电池等产业链逐渐成熟,消费者的接受度也越来越高,2015年之后,补贴开始从转向私家车市场,催生了一大批造车新势力。

另一方面,中国新能源车补贴都是由政府统一买单,而且基本上都倾斜给了产业端,催生了像宁德时代这样的供应链龙头。

相比之下,欧洲的新能源补贴政策更偏向补贴消费端,整车厂和供应商拿到真金白银的补贴较少,这让本来就一穷二白的新势力们更感到独木难支。

除此之外,欧洲政府对新势力也处于不闻不问的状态,以e.GO为例,虽然这家公司曾被前总理默克尔点赞,并被认为是工业4.0的典范,但在2020年疫情期间,公司被逼到悬崖边,德国政府没有出手相助,最后是由荷兰一家私募股权公司出手相救。

法国也不例外,作为雷诺与标志雪铁龙的大股东,法国政府为这两家公司量身定制了许多支持计划,包括提供优惠贷款以及税收减免政策。

这种明显的保护主义倾向不仅削弱了本土新势力的竞争力,也让其他国家的新势力进入法国市场增加了难度。

03 弯道幻觉

翻开欧洲造车新势力的地图,会发现它们有一个共同的特点:小众。

比如德国的Sono和荷兰的Lightyear主打太阳能概念;英国Arrival从电动厢式货车起步,大客户是UPS和Uber;瑞典的Volta Truck切入的是商用车市场;位于克罗地亚的Rimac做的是电动超跑;位于法国的Hopium则是做氢燃料车;e.GO则被认为是欧洲“老头乐”代表。

Lightyear首席执行官Lex Hoefsloot介绍首款量产车

这些公司没有一家是切入主流纯电市场,这既可以被解读成一种差异化竞争策略,但也可以被视为一种无奈之举。

"欧洲本土的品牌太强大了,他们不仅主导了市场,而且也主导了整个产业转型,留给创业公司的空间很小,因此投资风险非常大,但中国就不一样了,包括上汽、一汽在内的大集团都相对年轻,而且都和外资品牌绑定多年,因此创业成功的机会很大。”德国汽车专家、杜伊斯堡-埃森大学教授杜登霍夫通过邮件对远川解释道。

换句话说,欧洲汽车产业留给创业公司的“弯道”太少了。

要么是传统车企因为精力有限无暇兼顾的细分领域,比如超跑和小货车,要么是一些技术尚未成熟的新领域,比如太阳能汽车和氢燃料电池。

比如,太阳能汽车就不是什么新鲜事物,中国的汉能集团早在2016年就推出过四款概念车,并宣称要在三年时间内量产,但直到现在都没有下文。

Sono创始人曾表示他对于传统车企忽视这项技术表示无法理解,但当他自己上手时发现才发现问题所在:即便是增加了太阳能板,Sion也只能多提供30公里的续航,对传统的纯电产品完全构不成降维打击。

在传统内燃机领域,传统车企拥有无可撼动的地位,而在电动化和数字化领域,它们也准备了上百亿欧元的资金,像戴姆勒、大众、PSA这样的巨头都投资了数个创新孵化器,以便于第一时间掌握和吸收最新的技术成果。

这些都是新造车可望不可及的优势,这也导致很多创业公司要么去抢占一些“边角料”市场,要么在一些新技术上铤而走险。

众所周知,特斯拉和“蔚小理”之所以能跑出来就是因为它们将智能化作为主要卖点,但欧洲并没有这样的土壤。

一方面,消费者对于包括自动驾驶在内的智能化总体接受度不高,另一方面,由于欧洲公司在移动互联网时代集体“失语”,技术沉淀和人才储备都不如中国。

这也导致欧洲新势力想要“弯道超车”,就像中国男足闯入世界杯一样,只存在理论可能。

04尾声

回到文章开头提出的问题:为什么技术一流、产业链一流的欧洲没有一流的新势力?其实答案就藏在题目里。

正是因为欧洲旧势力太强大,创新空间比较少,创业失败率很高,使得资本不愿意大规模进入这个市场,也导致资金捉襟见肘的创业公司既不能进行全产业链投资,只能专攻某几个领域,也无法通过诱人的薪资来吸引顶级人才加入。

相反,中国正是由于自主品牌在五六年前比较弱势,但好在政策指引性强,产业链愈发完善,给了新势力和巨额资本入场的信心,手握巨额资金的创业公司不仅可以高薪招揽顶级人才,快速搭建团队,同时也可以在产业链上进行多点布局,提高抗风险能力。

这种差异使中国和欧洲的汽车竞争力在智能电动车时代首次出现反转的迹象,以大众为首的欧洲电动车在国内销量平平,但国产电动车却在欧洲多点开花,已经成为仅次于德国的最大的来源国。